ブログ「公務員ってどうなの?」のこむぞうです。

本当は教えたくない将来のお金の守り方の記事で証券会社の開設をおすすめしました。

しかし、こんなことを思いませんか?

「投資は賢くなきゃできない。」

「資産が減ることがあるなら貯金でいいじゃない。」

「共済貯金なら利息で増えるし減らない。最高」

結局その先の投資実績を公開しないのでは気が向かないと思いますので、もう少し参考になるように私の状況を紹介したいと思います。失敗してる部分の方が多いくらいで参考になるか分かりませんが、どうぞ御覧ください。

お金の話だ~!ひゃっほう!

お金のことならこの私、まねこがばっちり紹介するね!

うぉっ!?突然だな!

なお、各種銘柄や金融用語の説明がありますが、素人の私が調べて理解している範囲で紹介しているため、正確ではないことがあります。御注意ください。

勉強不足ですみません。もし間違っていたら教えてください。

総合トータルリターン

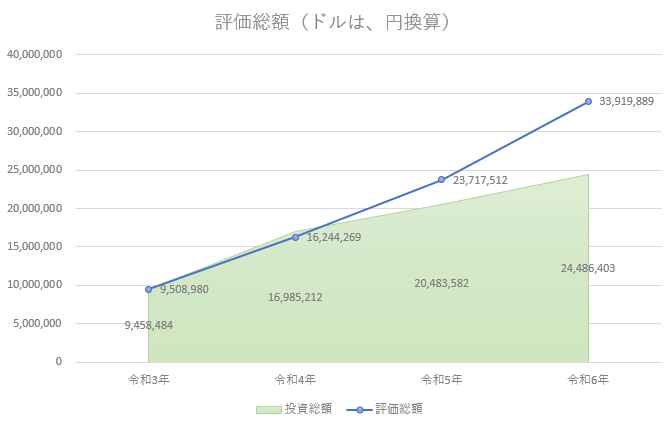

さて、まず総合トータルリターンからです。投資総額24,486,403円(1ドル114.40円の場合。後述のジュニアNISAの子どものお金の分を除く。)。そのトータルリターンは、こちら

- キャピタルゲイン(売却益見込み)=+46.41%(令和6年12月30日現在)

- インカムゲイン(配当)=年間341,039円(令和6年12月30日現在)

- 共済貯金4,078,386円の利息=年間30,547円(半年複利0.7%)(令和6年3月31日現在)

キャピタルゲインは株式等を売却した場合の結果なので、保有中の今は置いておくとして、インカムゲインと共済貯金の利息を合わせると、371,586円(見込み)が毎年入金される計算です。

後述する共済貯金だけの毎年の利息の2倍以上だね。

配当がある株式等への投資の額は12,934,732円。共済貯金だけをやっていた場合よりも少ないのに、すごい差だな。

ここから投資信託の信託報酬等が差し引かれます。

これを踏まえても、共済貯金全額を入金していないのに、配当だけで投資前の共済貯金の利息を上回っています。

投資のリターンが圧倒的勝利!

では、順に見ていきます。

投資前の状況(令和3年3月31日の共済貯金状況)

まずは公務員にとっての究極の安全資産「共済貯金」の話からスタートしましょう。

私は、本格的に投資を始める前は、共済貯金一択でした。採用当初は、利率2.0パーセントの半年複利。貯金なので当然減らない安全資産ということで、「共済貯金こそ最強!」と信じて疑いませんでした。

ちなみに「複利」というのは、過去の利息も含めて貯金残高に利率をかけて利息を算出する計算方法のこと。過去に増えた利息の分も計算対象になるので、貯金を払い出さなければ利息は毎回増えていくよ!

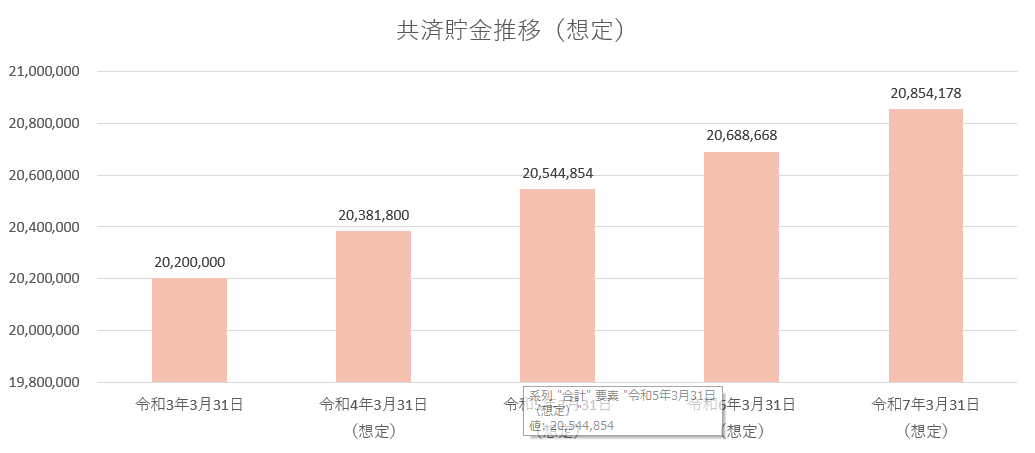

さて、それでは、投資前の共済貯金はどうだったかというと、令和2年4月1日に貯金残高が20,000,000円くらいだったので、令和3年3月31日時点では次のようになりました。

貯金残高20,000,000円+税込利息額200,000円=20,200,000円(令和3年3月31日現在)

利息1パーセント

この共済貯金の運用結果を基準にして、この後の利率の変動を踏まえるとこんな推移になったかな。

毎年増えた利息も含めて貯金残高を計算して利息が増えるはずなのに、利率が減るからもらえる利息が毎年減っているね。

令和4年3月31日だと181,800円、令和5年3月31日だと163,054円、令和6年3月31日だと143,814円の想定になっていたのか。厳しいな。

チェックポイント

共済貯金の利息は、毎年減少

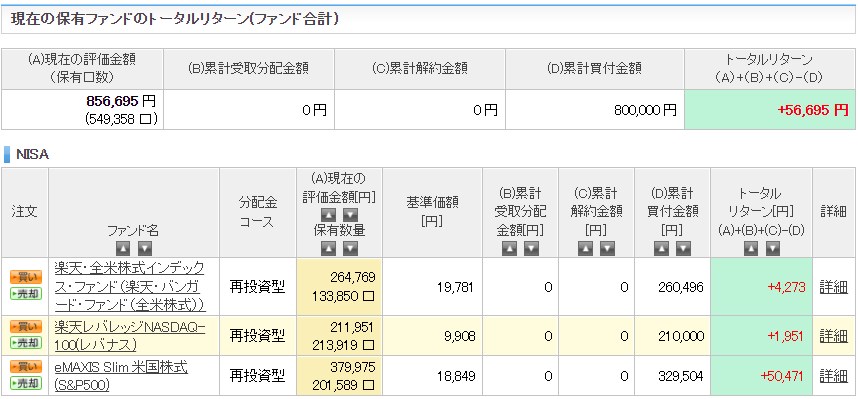

NISA(楽天証券)

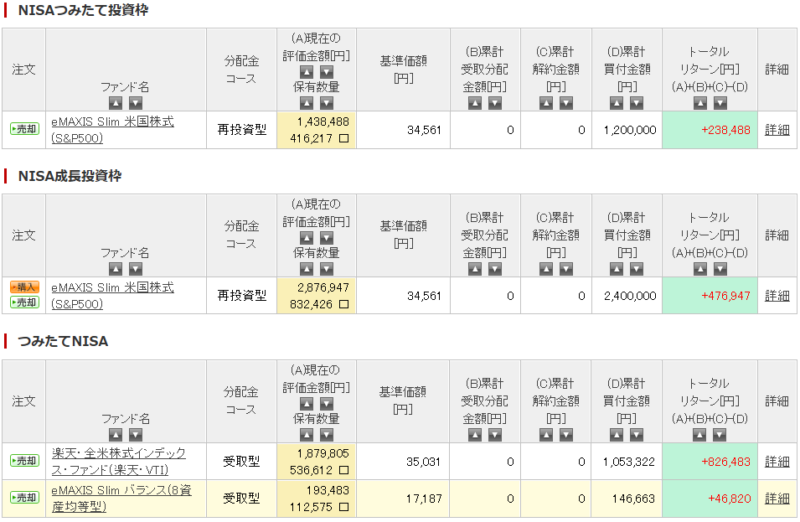

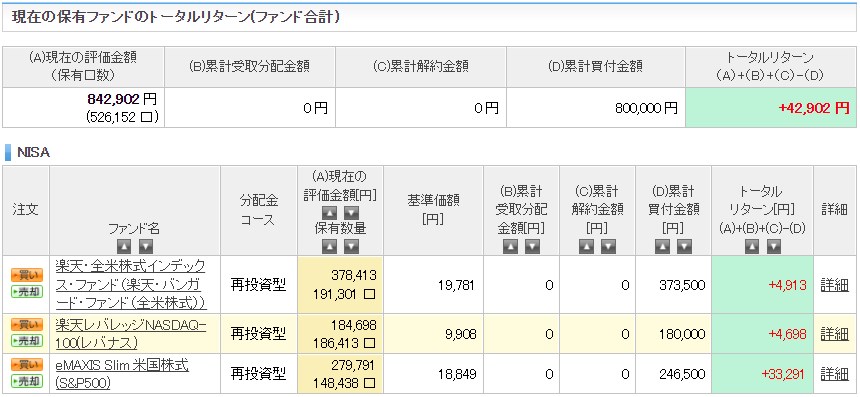

さて、それでは、こむぞうの資産状況を見てみましょう。こちらです!

リターンは、+33.10パーセント(トータルリターン+1,588,738円÷累計買付金額4,799,985円×100)となりました。

令和6年は、投資額が増えたね。

新NISAが始まったからね。

信託報酬等は、全て合わせて年7,518円(その年ごとの運用コストである隠れコストを除く。)くらいでしょうか?

なお、投資を始めた令和3年のつみたてNISAは、こちら

この頃より大きく上がったね。

なお、つみたてNISAとは、通常であれば所得税がかかるところ、20年間は非課税で運用することができる制度です。所得税は、20.315パーセントもかかるので、ありがたい制度ですよね。

そのほか、NISAについてもう少し知りたい場合は、NISAの記事を見てね!

そのつみたてNISAの中でも私は、様々な金融商品の詰め合わせパックである投資信託を選びました。

中でも、特定の指数に連動するインデックス・ファンドであれば、「15年以上の長期間運用すれば素人でもプロに勝てる可能性が高い!」と研究成果が出ているので、インデックス・ファンドを選んでいます。

さて、それではこの投資信託のそれぞれの銘柄について説明します。

eMAXIS Slim米国株式(S&P500)は、優良米国企業500社の米国最強の指数S&P500に連動することを目指した投資信託です。信託報酬は、0.0814パーセントという低コストです。

この投資信託、大人気だよね。

間違いない銘柄の一つですね。

楽天・全米株式インデックス・ファンド(楽天・バンガード・ファンド(全米株式))は、金融大国で法整備の整っている米国企業にまるごと投資する投資信託です。信託報酬は、0.162パーセントという低コストです。

米国が最も間違いのない投資先だと思い、米国まるごとの投資先ならどの企業で動きがあっても余程プラスになるだろうと思って選びました。後述のSBI・V・全米株式インデックス・ファンドの方が信託報酬が低いので、つみたてNISAはSBI証券で選べばよかったと少し後悔しています。

そうはいっても、この先、信託報酬が低くなるかもしれないし、何より早く始めたというメリットの方が大きかったから、全米株式インデックス・ファンドを選ぶなら当時は最適解だったと思うよ!

楽天証券は、画面が見やすいから初心者でも安心だしね!

eMAXIS Slimバランス(8資産均等型)は、株式、債券、REIT等に均等に投資する投資信託です。信託報酬0.143パーセントという低コストで買うことができます。

株式に集中すると株式がダメになったときに怖いので、多少は株式以外にも投資しようと思い、選びました。しかし、投資額が多くないのでリスク分散として弱いし、今まで貯金ばかりで株式投資デビューが遅かったので、株式だけでもよかったかな?と思い、バランス型ファンドへの投資は中断しました。

リスク分散を考えるなら、これもよかったよ!

こむぞうさんの当時の年齢からすると、まだ20年以上投資期間はあるし、もっとリスクを取ってよかったけどね。

チェックポイント

NISAは、+33.10パーセント

iDeCo(SBI証券)

iDeCo(個人型確定拠出年金)は、個人で積み立てる年金です。

iDeCoのいいところは、なんといってもその掛金が社会保険料扱いにできるということ!

こちらの年末調整の申告書の書き方に関する記事で所得税の計算について説明していますが、iDeCoの掛金は、社会保険料控除の対象になりますので、節税対策となります。

ちなみに住民税の計算でも社会保険料控除は使われるから、所得税が全額還付される人にもおすすめ!

ただし、iDeCoは、60歳まで引き出せないから、絶対に引き出さなくて済む資金を投資してね!

iDeCoは、好きな銘柄数の多いSBI証券を選びました!

iDeCoは、NISAよりも証券会社によって取り扱っている銘柄が限定されるから、事前に買いたい銘柄を必ず決めて口座を開設してね!(NISAと比べて、証券口座ごとの違いは大きいよ!)

リターンは、+56.9パーセント(トータルリターン+286,987円÷累計買付金額504,000円×100)となりました。

eMAXIS Slim米国株式(S&P500)については、上述したとおりです。信託報酬等は0.0814パーセント(金額は、708円 。その年ごとの運用コストである隠れコストを除く。) 、口座管理手数料は合計2,052円(171円×12か月)

なお、iDeCoを始めた令和3年のiDeCoは、こちら

続けている成果が出ているね

iDeCoは、ポイントサイトを使って始めるとポイントももらえてお得です。例えば、ポイントサイト《ハピタス》がおすすめです。ポイントサイトについてはこちらの記事でも紹介しています。いろいろ探してみましょう。

会員登録が少しだけ手間だし、ポイントの現金化に条件もあるけど、すごくお得!

ちなみにハピタスなら、各種銀行でのポイント交換で1ポイント1円で交換が可能!(交換最低ポイント数300ポイント)

iDeCo以外にも、証券口座の開設、クレジットカードの発行なんてお金のかからないことにもポイントがもらえます。是非御利用ください。

【PR】ポイントサイト《ハピタス》

チェックポイント

iDeCoは、+56.9パーセント

特定口座の投資信託

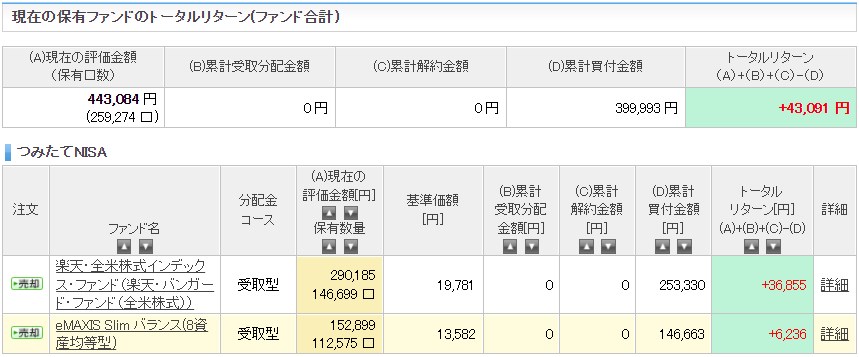

つみたてNISAとiDeCo以外でも投資信託を保有しています。

リターンは、+58.45パーセント(トータルリターン+2,410,108円÷累計買付金額4,123,441円×100)となりました。

信託報酬等は、全て合わせて年6,551円(その年ごとの運用コストである隠れコストを除く。) くらいでしょうか?

なお、投資を始めた令和3年の投資信託は、こちら

SBI・V・S&P500インデックス・ファンドは、米国最強の指数S&P500に連動することを目標とする投資信託です。信託報酬は、0.0938パーセントという低コストです。

S&P500は、米国優良企業から選出された500社の値動きの指数。常に選出される500社は見直されているから、業績が悪化した企業は含ないよ。こうした入れ替え作業がされているところが安心!大人気のファンドだね!!

ちなみに私がこのファンドを購入したのは、SBI証券でしか使えない有効期限付きのTポイント100ポイントがもらえたからです。今後買い増す予定はありません。

SBI・V・全米株式インデックス・ファンドは、前述の楽天・全米株式インデックス・ファンドと同じ金融大国で法整備の整っている米国企業にまるごと投資する投資信託です。信託報酬は、0.0938パーセントという低コストです。

令和3年6月29日にできたばかりのファンド。「とうとう楽天・全米株式インデックス・ファンドに対抗するファンドをSBI証券が出した!」と話題になったファンドだね!

楽天・全米株式インデックス・ファンドから乗り換えたいところですが、楽天証券が信託報酬を下げるかもしれないし、つみたてNISAの口座は簡単に変更できないので現状維持です。

なお、私がNISAと同じ楽天証券ではなくSBI証券でも始めたのは、SBI・V・全米株式インデックス・ファンドという全米株式への最安ファンドが現れたこととSBI証券でクレジットカード積立て(期間限定でポイント1.5パーセント)が始まったからです。

eMAXIS Slim米国株式(S&P500)については、上述のiDeCoで御紹介しましたので説明不要ですね。素晴らしい優良ファンドです。

チェックポイント

特定口座の投資信託は、+58.45パーセント

米国ETF(SBI証券)

ほぼずっと右肩上がりの米国ETFにも投資しています。実績はこちら

リターンは、+13.80パーセント(トータルリターン+6,373.02ドル÷累計買付金額46,182.6ドル×100)+年間分配金1,025.59ドル(HDV453.57ドル+QYLD337.08ドル+SPYD324.94%ドル)

これだけでもすごいけど、令和4年からすごい円安だから、円に換算すると・・・。

ドルを持っているだけですごいことになるな。

経費は、3つ合わせて年56.17ドルくらい(HDV24.22ドル+QYL22.84ドル+SPYD9.11ドル)でしょうか?

なお、投資を始めた令和3年の米国ETFは、こちら

SBI証券の米国ETF(令和3年12月24日現在)

インデックス運用は前述のとおり投資信託に任せているため、こちらでは高配当のETFを選んでいます。

ETFとは、簡単にいえば上場している投資信託のこと。投資信託と違うのは、利益が出たらETFの資産を減らさず「分配金」という配当がもらえることだね。

日本円を米ドルに換金して購入するため、損益計算が複雑です。

iシェアーズ・コア米国高配当株ETF(HDV)は、財務が健全な米国企業約80社を集めたETFで、生活必需品、ヘルスケア系が多めです。経費率0.08パーセントと、ほぼかかってないくらいの低水準です。分配金利回り3.59パーセントと高配当のETFです。

利回りは3.85パーセントくらい欲しいのですが、財務健全の優良企業で手堅いので選びました。

グローバルX NASDAQ100 カバード コールETF(QYLD)は、NASDAQ100指数のハイテク銘柄を集めたETFで、カバード・コール戦略で設計されています。経費率0.61パーセントと、少し高めです。分配金利回り11.59パーセントと高配当のETFです。

カバード・コールとは、未来の価格に対して売買を行うオプション取引のこと。

説明が難しいけど、ロジャーパパ米国株投資さんの「配当利回り12%!ナスダック100指数カバードコールETFのQYLDを解説します【米国株投資】2021.7.6」というYouTube動画でとても分かりやすく説明されているから、よかったら見てね。

SPDRポートフォリオS&P500高配当株式ETF(SPYD)は、財務が健全な米国企業約80社を集めたETFで、公益事業、金融系が多めです。経費率0.07パーセントと、ほぼかかってないくらいの低水準です。分配金利回り4.17パーセントと高配当のETFです。

利回りが高いのが魅力的だけど、景気に左右されやすいので、コロナショックのような〇〇ショックという不景気がやってくると大暴落しちゃう。大暴落で買い増したいね。

チェックポイント

米国ETFは、+13.80パーセント+年間分配金1,025.59ドル

日本株(SBI証券)

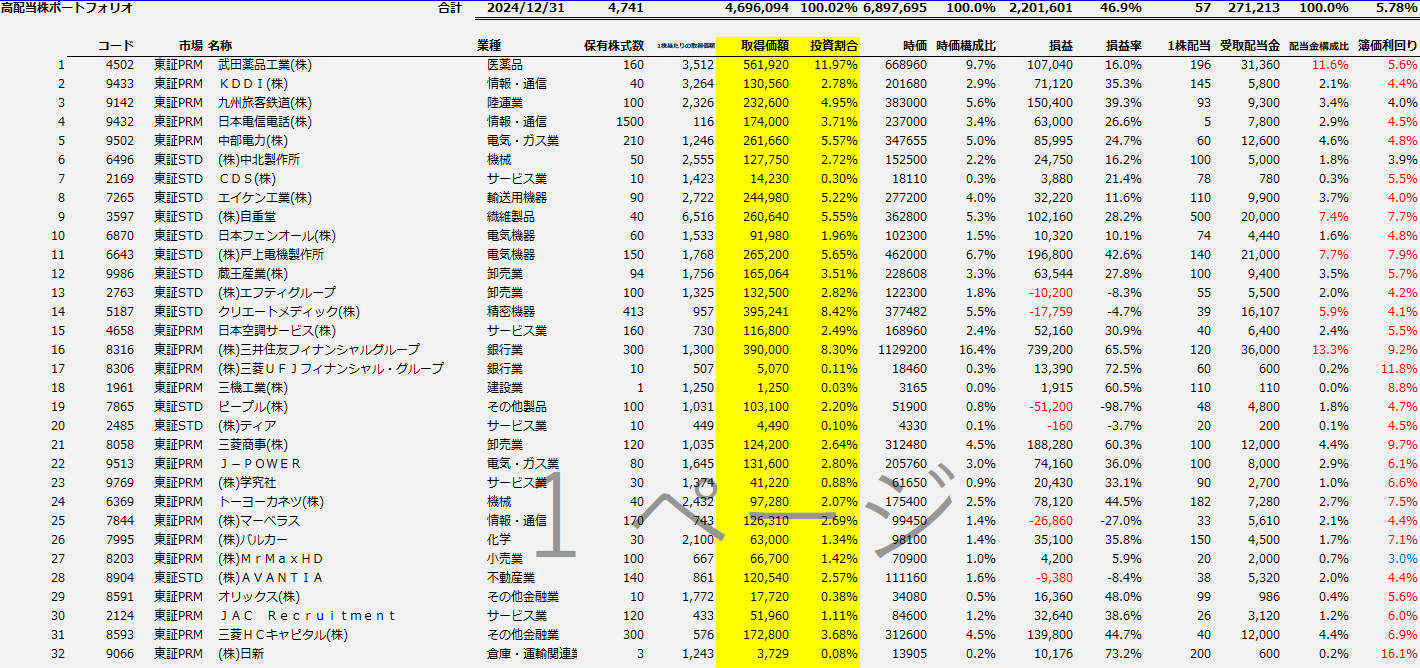

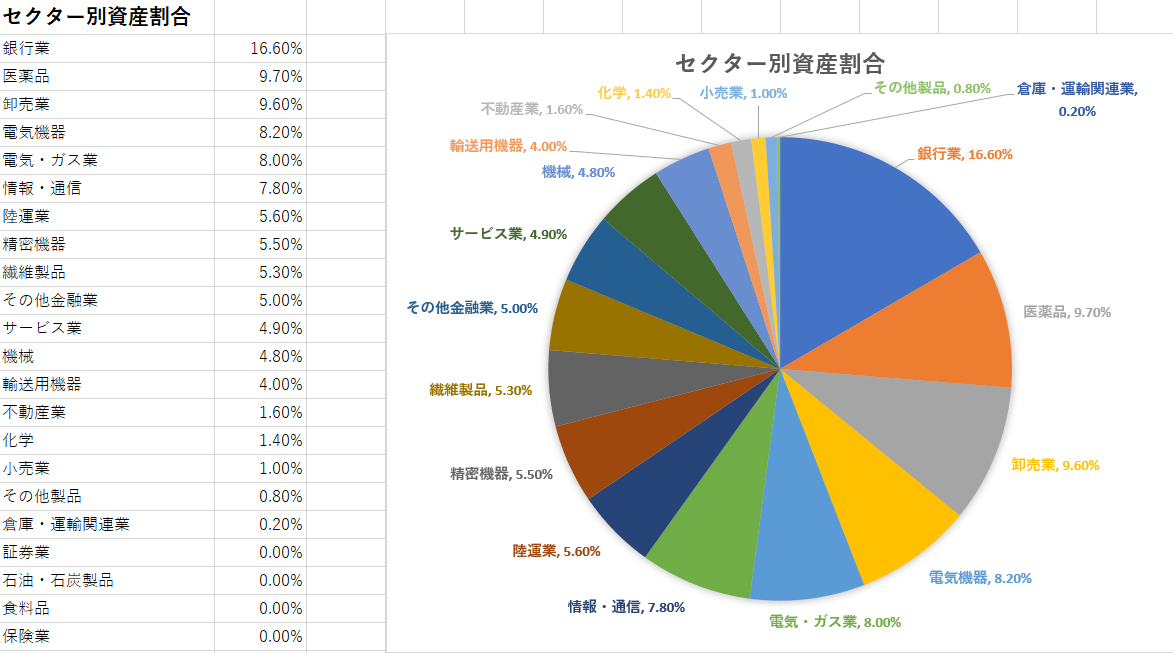

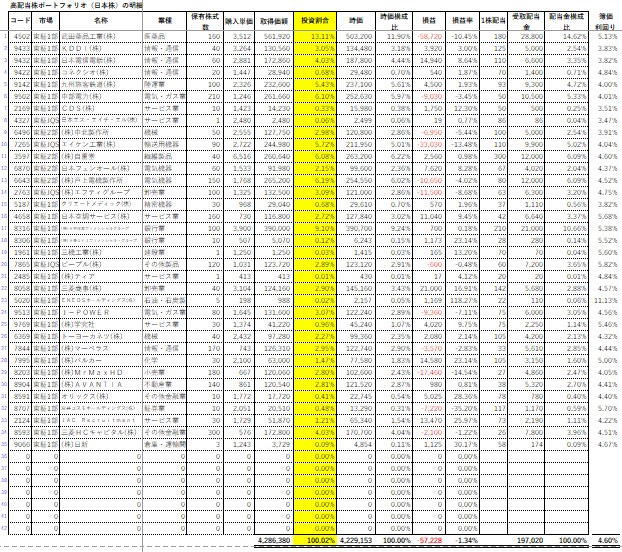

日本株は、高配当をメインにしていますが、一部勉強を兼ねてキャピタルゲイン(売却益)のために購入したものもあります。リターンを合計すると次のとおりとなりました。

チェックポイント

日本株は、+37.70パーセント+年間配当金223,712円

では、それぞれ御紹介します。

インカムゲイン(配当金)目的(高配当)

リターンは、+41.75パーセント+年間配当金216,751円

全てを御紹介するとこちらです。

武田薬品工業、クリエートメディック、三井住友銀行の三井住友フィナンシャルグループが多めです。

なお、投資を始めた令和3年の日本の高配当株は、こちら

若干変わったね。

合併、購入チャンス等の様々なことがあり、現在に至ります。

購入内訳として、上から日本空調サービス(4658)までが景気に左右されにくい株(ディフェンシブ株)で、それより下が景気に左右されやすい株(景気敏感株)です。この景気に左右されやすいかどうかは、私はベータ値(1より上だと市場全体に感応しやすい。)という指標や様々なサイトで景気敏感株かどうかを判断しています。

景気に敏感かどうかの判断は、いろいろ調べましたがよく分かりませんでした。景気に左右されにくいとされる医薬品の武田薬品工業(4502)のベータ値は、0.71から0.92までありますし、景気に左右されにくい情報・通信の中でもマーベラス(7844)は、0.82から0.99まであります。ちょっとベータ値1に近すぎますよね。

なお、1株しか買っていないものもあります。これは、そもそも購入当初、一気に買うのが怖くて1株ずつ買って、タイミングを見て買い増して今の状況になっていますが、中にはそれから値上がりして今更買えなくなってしまった株があるのです。それがこれらの1株しか買っていない株です。

結構買い増したり、もはや購入できそうにないので売却したりして1株のみ保有している株を減らしましたが、いつか買い増せるといいなぁ・・・。

ちなみに証券業については、値動きが激しいので本来なら買いませんが、当時1株117円と高配当なので、買い増さないつもりで買ってみました。

キャピタルゲイン(売却益)目的

売却益目的で買ってみた株です。

リターンは、-6.35パーセント+年間配当金6,961円

なお、投資を始めた令和3年の売却益目的の日本株は、こちら

澁谷工業(6340)の株式は、売ったんだね。

令和6年中に利益になるタイミングが来たからね。

ジュニアNISA(楽天証券)

ここからは、子どもの資産運用です。出産祝い、お年玉等をジュニアNISAに回しています。ジュニアNISAとは、先程のつみたてNISAと同じ非課税口座で、後で説明します。まずは投資実績です。

リターンは、次のとおりです。

| 子A | +62.85パーセント(+1,508,494円÷2,400,000円×100) |

| 子B | +61.53パーセント(+1,476,599円÷2,399,998円×100) |

子どもたちのお金の分はもちろんだけど、余ったジュニアNISAの投資枠をこむぞうさんが使っているんだね。

余った非課税の枠は、十分に使いたいからね。

子AのジュニアNISAの実績

まずは子Aから

なお、投資を始めた令和3年の子AのジュニアNISAは、こちら

大きくマイナスだった楽天レバナスも、プラスに転じたね。

ああ。一安心だよ。

楽天・全米株式インデックスファンドは、上述のNISAのとおりです。信託報酬等の金額は、計算すると471円(その年ごとの運用コストである隠れコストを除く。)

子Aの口座ですが、ジュニアNISA枠が余っていたので私の資産運用のために投資しました。

楽天レバレッジNASDAQ-100は、ハイテク銘柄が集まるNASDAQ-100指数(米ドルベース)の値動きに対しておおむね2倍程度となることを目指して運用を行うレバレッジ商品です。上がるのが2倍なら下がるのも2倍。かなり危険な商品ですが、米国のハイテク銘柄の可能性を信じて投資しました。信託報酬等は、0.77パーセント(金額は、22,765円 ( その年ごとの運用コストである隠れコストを除く。))と高めですが、同様にNASDAQ100指数の2倍の値動きを目指すレバレッジ商品のiFreeレバレッジ NASDAQ100の信託報酬等は0.99パーセントなので、 NASDAQ100指数の2倍の値動きを目指すレバレッジ商品としては破格です。

こちらもジュニアNISA枠が余っていたので私の資産運用のために投資した銘柄です。

レバレッジ商品は、いいときはすごくいいけど、悪いときはすごく悪くなるから、利益を確定したいタイミングに成績が悪い時期だったりすると辛いよ。初心者は特に気を付けてね。致命傷にならないよう、ポートフォリオの5パーセント未満にするとか、自分に合った投資をしよう!

eMAXIS Slim米国株式(S&P500)は、上述のiDeCoのとおりです。信託報酬等の金額は、340円 (その年ごとの運用コストである隠れコストを除く。)

子BのジュニアNISAの実績

次に子Bです。

なお、投資を始めた令和3年の子BのジュニアNISAは、こちら

子Aと同じものに投資してるから、余り変わらないね。

投資額こそ違えど、中身は子Aと同じなので説明は省略します。

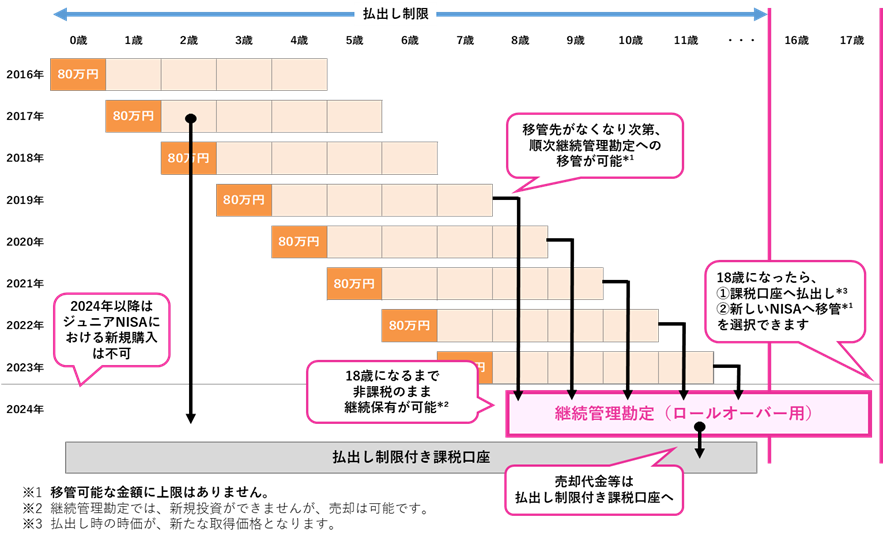

ジュニアNISAとはこういう制度

さて、そもそもジュニアNISAとは何か紹介します。

ジュニアNISAは、20歳までの子ども名義の証券口座で非課税で運用する投資です。

子ども版のNISA。子ども名義だけど、親であれば子どもの証券口座に入金して運用することができるよ。

親が子どもの口座に入金すると贈与になるので、贈与税に気を付けて入金は110万円までにしようね。

積立てのイメージは、こんな感じですね。20歳未満であるならば、毎年80万円まで投資することができます。

そのほか、ジュニアNISAの詳細については、金融庁Webサイト「ジュニアNISA」を見てね。

子どものお年玉等だけでは毎年の上限80万円に満たないため、この非課税枠を活用するため、いつか別の銘柄で私の教育資金を運用しておこうと思っています。

ちなみに証券口座は、子どもが自分自身で資産運用しやすいよう楽天証券を選びました。

楽天証券は、とても見やすくて誰もが使いやすくて投資初心者向きだと思うよ。

結論「やはり共済貯金より投資の方がリターンが大きい。」

以上です。今まで「絶対に減らない安全資産で普通預金よりも利息が大きい共済貯金最高!」と思っていましたが、こうしてみると投資の方が明らかにリターンがいいですね。

ここまでうまくいくとは思わなかった!

やってよかったでしょ~!

ちなみに上記の実績は、投資前の状況との比較することを目的とし、分かりやすくするため、次の内容を省略しています。

- 税金

- SBI証券の米国ETFの購入手数料

損をしている部分もありますが、全体で考えればプラスだし、そもそもキャピタルゲイン目的の部分のマイナスについては、まだ売却していないため、幻の損失です。将来プラスになるかもしれないため、まだまだ損しているとはいえません。

毎年インフレ率2パーセントが目標とされて物価が高くなる傾向にありますし、そうでなくともコロナ禍です。給与が減るおそれがあります。私が無難な銘柄を選んで購入してもこの結果を得られたので、同様に皆さんも投資をして、資産を積極的に守っていった方がいいのではないでしょうか?

投資が不安だというあなたへ

そして、まだまだ不安だという方は、こちらの本「ジェイソン流お金の増やし方」を参考にするといいかもしれません。

御存じお笑い芸人にしてIT企業役員の厚切りジェイソンさんの著書です。

簡単にいえば、

- 節約して投資資金を作る。

- 証券口座を開設する(ついでにつみたてNISAの申込みもする。)。

- 楽天・全米株式インデックス・ファンドを積み立て続ける。

以上!

最も間違いのない投資法だと思います(私は、上述のとおりいろいろやってしまってますが、この投資法が一番いいのではないかと思います。)。詳しくは、是非本書を御確認いただき、お試しください。

子どもへのお金の教育についても書かれてるよ!素敵!!

子ども向けのお金の教育本を出してくれないかな。

また、投資の知識やテクニックについては、こちら「年収350万の会社員でも堅実にできる投資術 2倍株をつかめ! 儲かる株のトリセツ [ ぽんちよ ]」がおすすめです。

Youtuberのぽんちよさんの著書で、証券口座の開設方法から投資方法までが分かりやすく解説されています。

ここまで実践しやすくまとまっているのは、なかなかない良書です。

ほかの本も見ましたが、「結局どうすればいいの?」「どういう意味?」という疑問が消えませんでした。投資本は、難しいですね。

以上です。あなたの資産形成のお役に立てれば幸いです。

つみたてNISAで楽天・全米株式インデックス・ファンドを100円買ってみるだけでもいいから、是非やってみてね!

楽天証券かSBI証券の口座開設なら無料だよ!開設方法は、証券口座の開設の記事を見てね!

コメント