ブログ「公務員ってどうなの?」のこむぞうです。

副業(私の場合は、アフィリエイト収入(広告収入))は、所得(年間の収入ー年間の経費)が20万円を超える場合は、確定申告をしなければなりません。

配当については、特定口座(源泉徴収あり)で運用していれば確定申告は不要ですが、所得税を多く納めすぎることがありますので、やはり確定申告をした方がいいでしょう。

ほかにも、医療費控除、ふるさと納税、外国税額控除等といった納める税金を抑える方法があります。

しかし、確定申告って、難しいと思ってませんか?

違います。

今の確定申告は、とても簡単です。

この記事では、ID・パスワード方式を使って、ネットだけで次の確定申告をする場合を御紹介します。

意外と確定申告書等作成コーナーの画面の画像で説明するネット情報がなかったのでこの記事を作ってみました。参考にしてみてください。

いつもと違って70枚以上も画像を使ってるから、パッとわかる記事になってるよ!

用意するもの

確定申告には、準備が必要です。次の点について用意しておきましょう。

必ず用意するもの

ネットで確定申告(e-Tax)をするためには、最低でも次のいずれかのセットが必要です。この記事では、「税務署で発行されたID及びパスワード」を使って行いますので、一番下の項目となります。

ID及びパスワードは、新規発行を停止されているから、新しく始めることはできないんだけどね・・・。

量が多いとスマートフォンから行うのは不便ですし、ICカードリーダライタを買うのはもったいない気がするので、ID及びパスワード方式で普及してほしいですね。

公務員等の給与所得者の場合、確定申告をスマートフォンでしない方がいい。

スマートフォンで確定申告をする場合、様々な内容をスマートフォンだけで入力することとなりますので、入力項目が多いと大変です。

一度だけスマートフォンで確定申告をしましたが、少なくとも、公務員のように給与所得があると、源泉徴収票の内容を入力する必要があり、それだけでもスマートフォンで入力するのは大変でした。

副業の雑所得又は事業所得、配当所得、医療費控除等のためにする確定申告では、スマートフォンで行うのは大変なのでやめた方がいいと思います。

株式等の配当がある人又は株式等の売買をした人が用意するもの

証券会社のWebサイトから特定口座年間取引報告書(xmlデータ)をダウンロードしておいてください。

特定口座年間取引報告書(xmlデータ)の入手方法

SBI証券の場合なら、「口座管理」の「電子交付書面」をクリックし、「閲覧」をクリックすると、様々なお知らせの中に「特定口座年間取引報告書」があります。そこから特定口座年間取引報告書(xmlデータ)をダウンロードしてください。楽天証券等も同様です。

副業でアフィリエイト収入(雑所得)がある人が用意するもの

副業であるアフィリエイト収入(雑所得)の申告に当たっては、次の内容が分かる資料が必要となります。

年間の経費

- 賃借料(アフィリエイト業務を行うために事務所を借りている場合は事務所の賃借料及び光熱費、自宅を作業場としている場合はアフィリエイト業務のために明らかに使用していると明らかにできる区分のみ。つまり、副業での労働時間とそれ以外の時間の按分等をする。)

- 光熱費(光熱費のうち、アフィリエイト業務として使用された電気代。ガス代及び水道料金は、経費として認められない。)

- 通信費(「ConoHa Wing」等のサーバー使用料、独自ドメイン使用料、インターネット使用料、スマートフォンの通信費等)

- 新聞図書費(アフィリエイト業務遂行上、深い知識が必要となる際等に購入した書籍、新聞、雑誌の費用等)

- 交通費(アフィリエイト業務遂行上の打合せ、取材等のための交通費及び宿泊費)

- 消耗品費(印刷用紙、インク等の消耗品のほか、10万円未満のパソコン等)

- 減価償却費(10万円以上のパソコン等)

- 支払手数料(ASPの振込手数料等の各種振込手数料)

この書類は、ずっと保管しておいてね。

なお、アフィリエイトとして、継続的にある程度の所得があり、税務署に事前に青色申告承認申請書を提出している場合は、青色申告をすることができます。青色申告では、最高65万円の青色申告特別控除を受けることができます。

青色申告特別控除の注意点

青色申告特別控除では、日々の取引の帳簿を作成し、複式簿記で記帳された電子帳簿(貸借対照表及び損益計算書)が必要となります。

これが使えるほど所得があるといいよね。

このブログの収益では、残念ながらそこまでないので、白色申告です。

医療費控除を申告する人が用意するもの

年間10万円以上の医療費を支払った場合は、医療費控除を受けることができます。

医療費控除を申告する場合は、次の書類を用意してください。

この書類は、5年間保存しておいてね。

5 税務署長は、前項の申告書の提出があつた場合において、必要があると認めるときは、当該申告書を提出した者(以下この項において「医療費控除適用者」という。)に対し、当該申告書に係る確定申告期限の翌日から起算して五年を経過する日(同日前六月以内に国税通則法第二十三条第一項(更正の請求)の規定による更正の請求があつた場合には、当該更正の請求があつた日から六月を経過する日)までの間、前項第一号に掲げる書類に記載された医療費につきこれを領収した者のその領収を証する書類の提示又は提出を求めることができる。この場合において、この項前段の規定による求めがあつたときは、当該医療費控除適用者は、当該書類を提示し、又は提出しなければならない。

所得税法(昭和40年法律第33号)第120条第5項

ふるさと納税をした人が用意するもの

ふるさと納税をした人は、寄附をした自治体の寄附金の受領証等(寄附受領証明書)を用意しましょう。

寄附金の受領証等は、e-Taxを利用して確定申告をする場合は、添付を省略することができるよ。

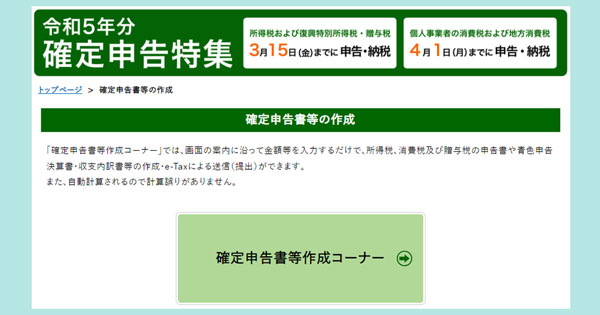

国税庁Webサイトの確定申告特集コーナーに入る。

まずは、国税庁Webサイトの確定申告特集コーナーに行きましょう。

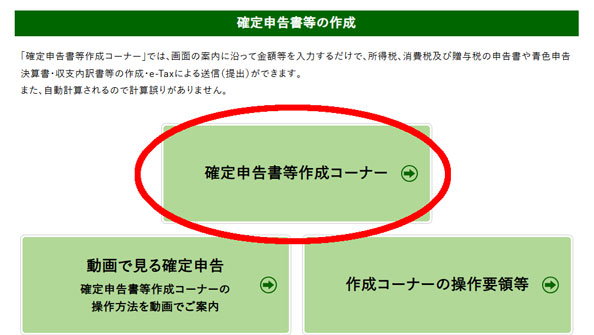

画面は、このとおり。↓の赤丸を次の画像のとおりクリックして進めると、確定申告書等作成コーナーに入ることができます。

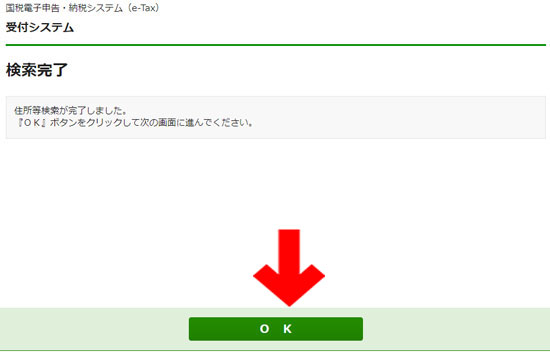

確定申告書の事前準備

確定申告書等作成コーナーのトップページが表示されました。続けて、作成が初めてであれば、「作成開始」をクリック。なお、既に確定申告書の作成を始めていて、一時中断をしていたなら、隣の「保存データを利用して作成」を選んで保存データを読み込むと、途中から再開することができます。

続けて、税務署への提出方法を選ぶ画面。この記事では、ID・パスワード方式で申告するので、画面右の「ID・パスワード方式でe-Tax」を選択

ここから先しばらくは、説明する部分が少ないので、淡々と確認作業と入力作業だけ

副業をしている人は、「作成する申告書等の選択」で迷うかもしれないけど、まずは「所得税」を選べばいいよ。

確かに「決算書・収支内訳書(+所得税)」という表記は、副業をしていると選んでしまいそうだな。

XMLデータを読み込む画面に移ります。

ここで読み込む主なファイルは、次のとおり

ここでアップロードをしておくと、後で便利!

XMLデータならおおむね読み込めます。便利なので、忘れずに!

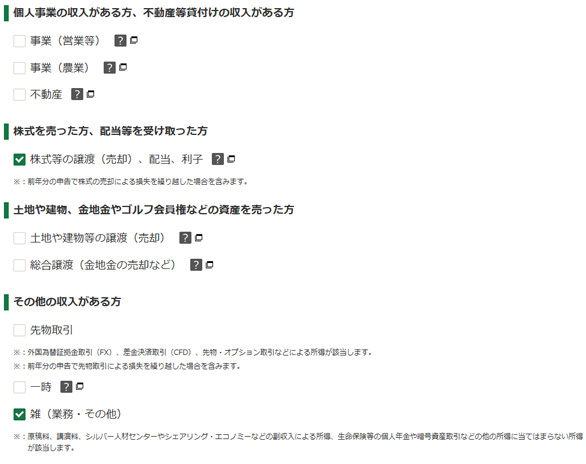

申告する所得の選択をします。

これは、株式等の配当及び譲渡益、副業(雑所得)等を申告する場合だから、個々の事情に合わせて入力してね。

所得税の申告

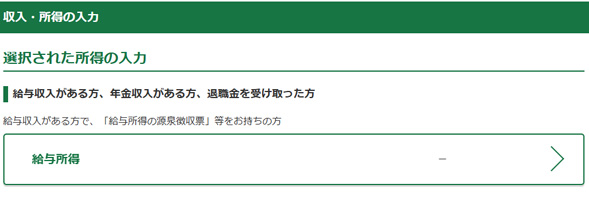

事前準備が終わり、ようやく申告に進みます。「給与所得」をクリックしてください。

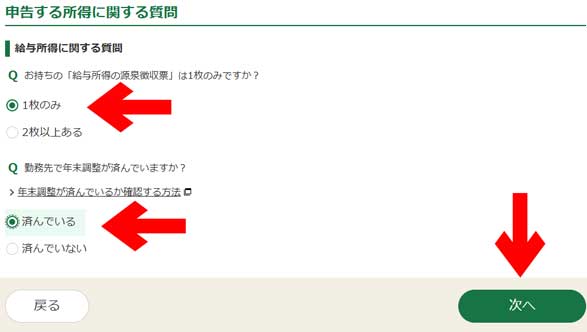

給与所得の入力

勤務している自治体から発行された源泉徴収票を入力します。もちろん他の源泉徴収票があれば、それも追加で入力することができます。

まずは、源泉徴収票を入力します。

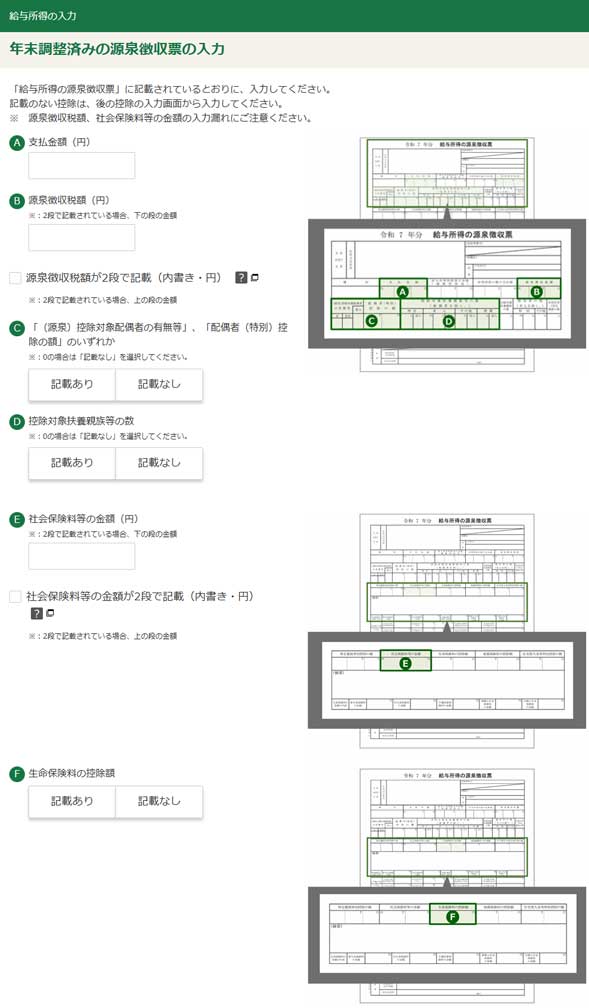

次から源泉徴収票を見ながら入力します。画面の指示どおりに進めれば、間違いなく申告できます。

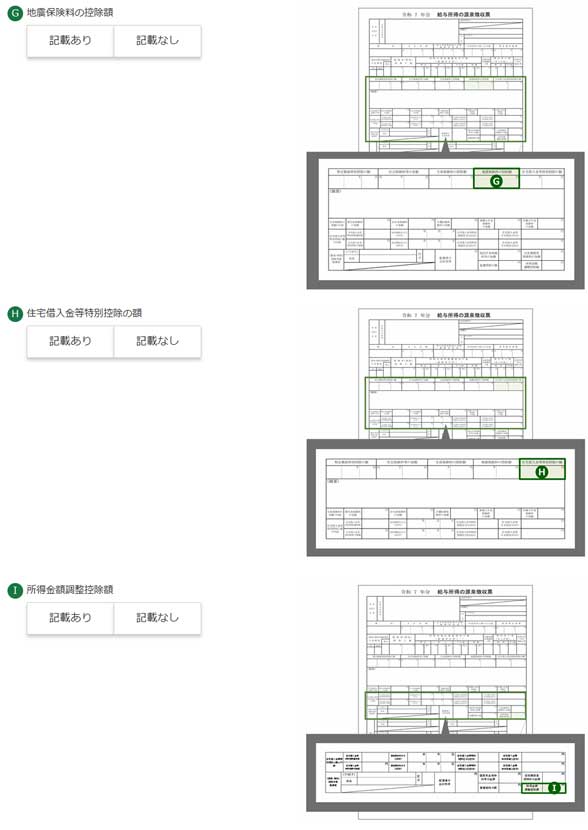

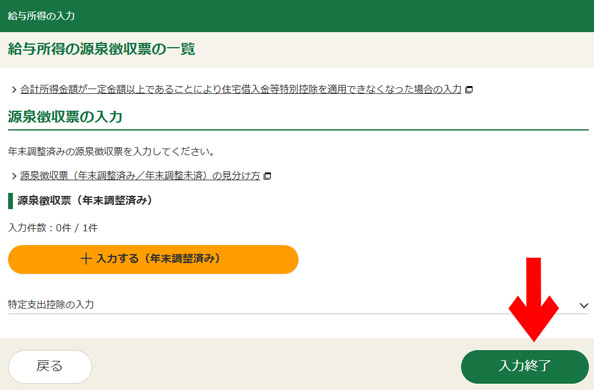

源泉徴収票が2枚以上ある場合

源泉徴収票が2枚以上ある場合は、こちらの画面の「+入力する(年末調整未済)」をクリックして同様に2枚目以降の源泉徴収票を見ながら入力してください。

全て完了したら、こちらの「入力終了」をクリックして終了です。

これで給与所得の入力は完了!お疲れ様!

考える作業は余りありませんが、長いですね、給与所得は・・・。

配当所得の入力

配当所得を入力します。「選択された所得の入力」ページに戻ったら、この画面をクリック

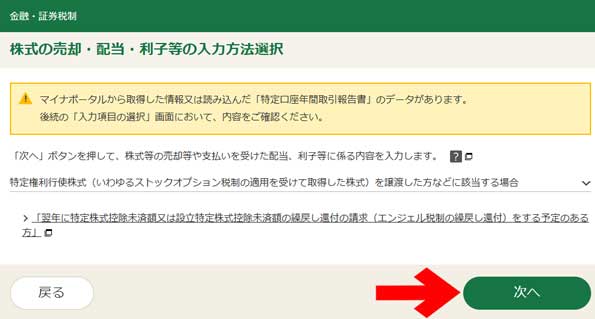

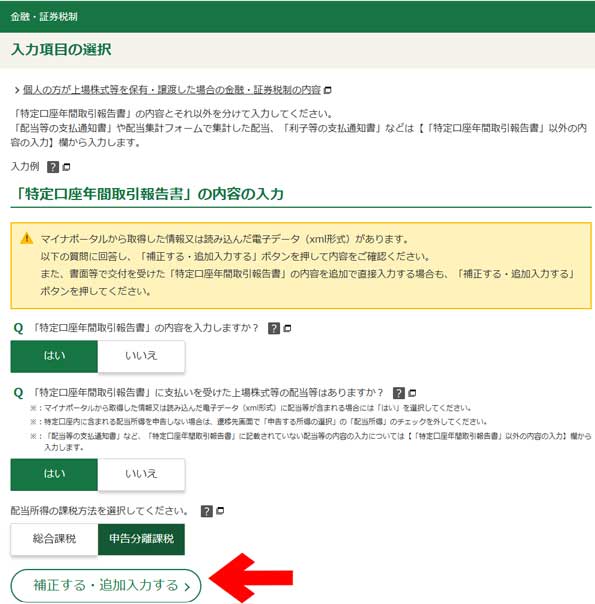

特定口座での取引について申告します。

特定口座での取引、特定口座で支払を受けた配当金等及び課税方法(総合課税又は申告分離課税)を選び、最後に「入力する」をクリックしてください。

「総合課税か申告分離課税のどちらがいいか分からない。」という場合は、申告分離課税を選ぶといいよ。

源泉徴収票に住宅借入金等特別控除可能額があると、住民税を含めれば総合課税にした方が得になることもあります。送信直前まで進めて、比べてみるといいですよ。

住民税の試算方法

住民税の試算には、もちろんお住まいの市町村のWebページで調べることができますが、「〇〇市 住民税 試算」等で検索してみると、市町村によっては試算ページを作っていることがあります。

愛知県名古屋市であれば、住民税の試算ページ「市民税・県民税の試算と申告書の作成ができます」があります。探したらあなたの市町村の住民税の試算ページもあるかもしれません。

まねこが住んでる市町村の住民税試算ページもあったよ!

私もだ。同じシステムかな?

次の画面で、XMLデータを読み込む画面で、読み込んだものを確認します。

「特定口座年間取引報告書データの内訳」と「申告する所得の選択」については、初期状態で全て✅が付いたままでOK。

「追加費用の入力」、「特定口座以外での取引」及び「上場株式等に係る譲渡損失の金額を繰り越した方」については、個々の事情に応じて選んで進めてください。

そうでなければ、「次へ」をクリック

簡単!ちなみに、外国税額控除は、別で入力するから、忘れずにね。

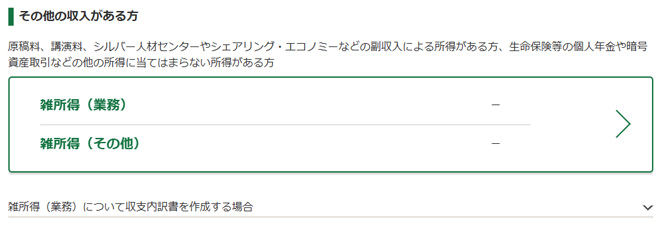

雑所得の入力

副業の確定申告です。私の副業は、このブログのアフィリエイト収入となります。青色申告どころか、所得20万円以下なのでこの収入だけなら本来なら確定申告をする必要はありませんが、配当等のために確定申告をするので、合わせて申告しています。

では、「選択された所得の入力」ページに戻ったら、こちらの画面をクリック

ひどい赤字ですね・・・。

あとは、入力内容を確認。ほかにも雑所得があれば、「+雑所得を入力する」で申告してください。

入力確認後、「前々年分の雑所得(業務)の収入金額」と「相続等に係る生命保険契約等に基づく年金(保険年金)の入力」をして、右下の「入力終了」をクリック

「相続等に係る生命保険契約等に基づく年金(保険年金)の入力」をして、

右下の「入力終了」をクリック

これで入力完了です。

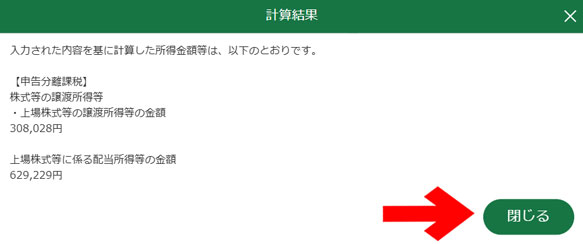

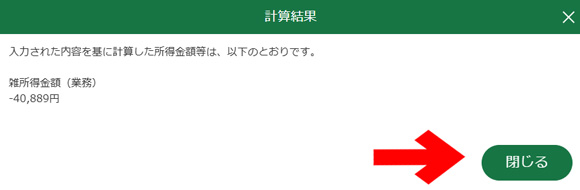

計算結果が出ますので、確認したら、「閉じる」をクリック

年間の収入と経費を整理してあれば、簡単に終わるんだね。

そのとおり。特に副業の従事時間を整理して電気代等を按分するのが大変だったな。

医療費控除

医療費控除は、1月1日から12月31日までの期間で10万円以上の医療費を支払った場合に所得控除を受けられる制度です。

つまり、所得税を計算するために使う所得を減らすことができるから、所得税を減らせるんだよ。

医療費控除の申告では、治療等を受けた医療機関の領収書や保険証を発行する保険者から発行された医療費通知書が必要になりますので、用意をお願いします。

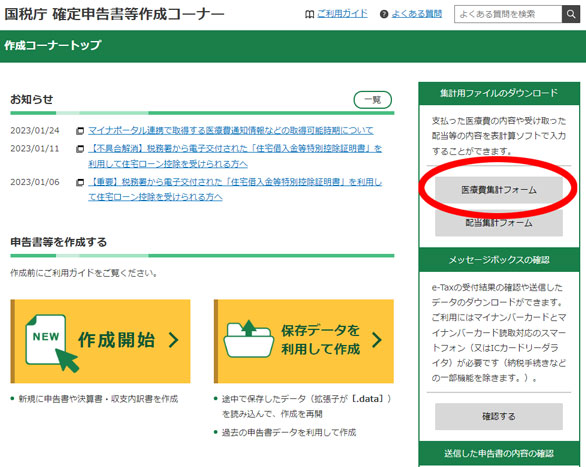

治療等を受けた医療機関が多い場合は、医療費集計フォームを使いましょう。

医療費控除の申告は、治療等を受けた医療機関が多い場合は、入力が大変です。確定申告書等作成コーナーから医療費集計フォーム(Excel ブック(拡張子「.xlsx」))をダウンロードして入力し、確定申告書等作成コーナーで取り込むことをお勧めします。

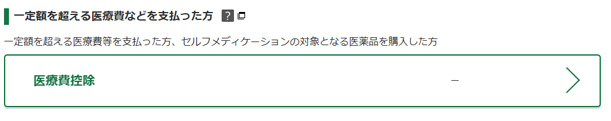

「支出に関する控除の入力」ページに入ったら、「医療費控除」をクリック

「医療費控除」を選んで、右下の「次へ」をクリック

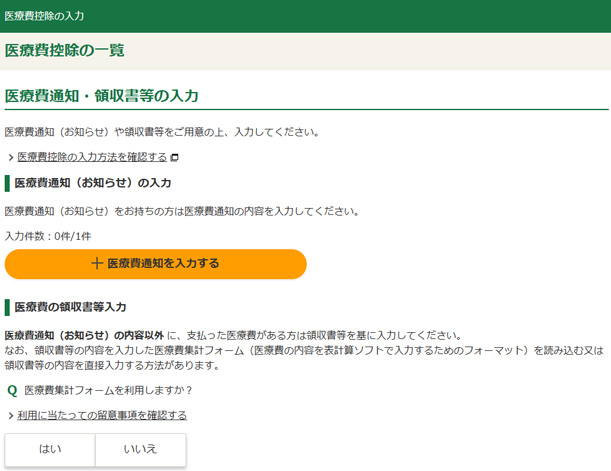

医療費通知を入力するか、医療費の領収書等を入力することとなります。

複数あるなら、医療費の領収書等を入力することとして、あらかじめ作成した医療費集計フォームで申告することをお勧めします。

入力が済んだら、完了です。

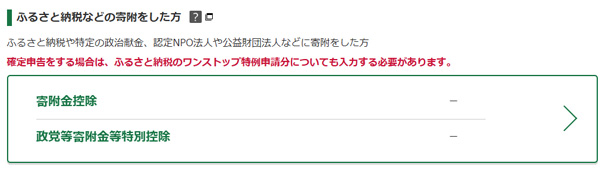

寄附金税額控除(ふるさと納税)

ふるさと納税でワンストップ特例制度を使わないのであれば、確定申告が必要となります。

「支出に関する控除の入力」ページで「寄付金控除」をクリック

「+証明書等の内容を入力する」をクリック

寄附金の受領証等(寄附金受領証明書)ごとに入力し、最後に「入力内容の確認」をクリック

ちなみに、ふるさと納税ではこういう返礼品をもらったりしてる。

入力内容を確認し、よければ右下の「入力終了」をクリック。

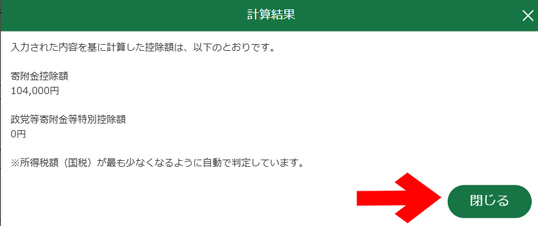

計算結果を確認し、「閉じる」をクリック

寄附金額は106,000円で、寄附金税額控除額は104,000円ということは、自己負担は2,000円。想定どおりだね!

事前に計算したとはいえ、確定申告でようやくわかるところだから、一安心だな。

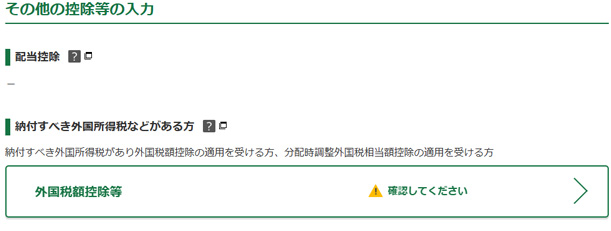

外国税額控除

外国の株式又はETFに投資していると、その売買又は配当(分配金)について、外国での所得税と日本での所得税で二重に徴収されます。これを調整するのが外国税額控除です。

私は、米国の高配当ETFから分配金を受け取るときに米国での所得税と日本の所得税が両方徴収されているため、やっています。

外国税額控除の申告までの進め方

「支出に関する控除の入力」ページが終わったら、「次へ」をクリック

「その他の控除等の入力」で「外国税額控除等」をクリック

なお、XMLデータを読み込む画面で読み込んでいるので、「確認してください」が表示されています。

外国税額控除の申告

いよいよ外国税額控除の申告です。XMLデータを読み込む画面で読み込んでいるので、「補正」をクリック

「外国税額控除の入力(1/2)」記入内容

「外国税額控除の入力」ページでは、「所得の種類」と「相手国での課税標準に係る外国所得税額」だけが入力されているので、それ以外を入力することとなります。

私が入力した内容は、こちら

では、順番に私が記入した内容を説明します。

「外国税額控除の入力(1/2)」について記入した内容は、次のとおりです。

| 記入欄 | 記入内容 | 説明 |

| 国名 | 米国 | 米国ETFの配当所得に係る所得税を米国に徴収された。 |

| 所得の種類 | 配当 | 同上 |

| 税種目 | 源泉所得税 | 同上 |

| 源泉・申告 | 源泉 | 同上 |

| 納付確定日 | (未記入) | 分配金を受け取った日は、令和7年中でまとめたことで一つにできないため、未記入 |

| 納付日 | (未記入) | 分配金を受け取った日は、令和7年中でまとめたことで源泉所得税を徴収された日を一つにできないため、未記入 |

| 源泉・申告(賦課)の区分 | 源泉 | 米国ETFの配当所得に係る所得税を米国に徴収された。 |

| 所得の計算期間 | 令和7年1月1日から令和7年12月31日まで | 分配金を受け取った日は令和7年中で様々ですが、同年中としてまとめた。 |

| 相手国での課税標準(円) | 338,754円 | 証券口座が発行する特定口座年間取引報告書に記載されている国外株式の「配当等の額」 |

| 相手国での課税標準に係る外国所得税額(円) | 32,789円 | 証券口座が発行する特定口座年間取引報告書に記載されている国外株式の「外国所得税の額」 |

| 相手国での通貨単位(カナ) | (未記入) | 不明。証券口座が発行する特定口座年間取引報告書に記載がない。 |

| 相手国での課税標準(外貨) | (未記入) | 不明。証券口座が発行する特定口座年間取引報告書に記載がない。 |

| 相手国での課税標準に係る外国所得税額(外貨) | (未記入) | 不明。証券口座が発行する特定口座年間取引報告書に記載がない。 |

入力が終わったら、入力内容を確認して、「次へ」をクリック

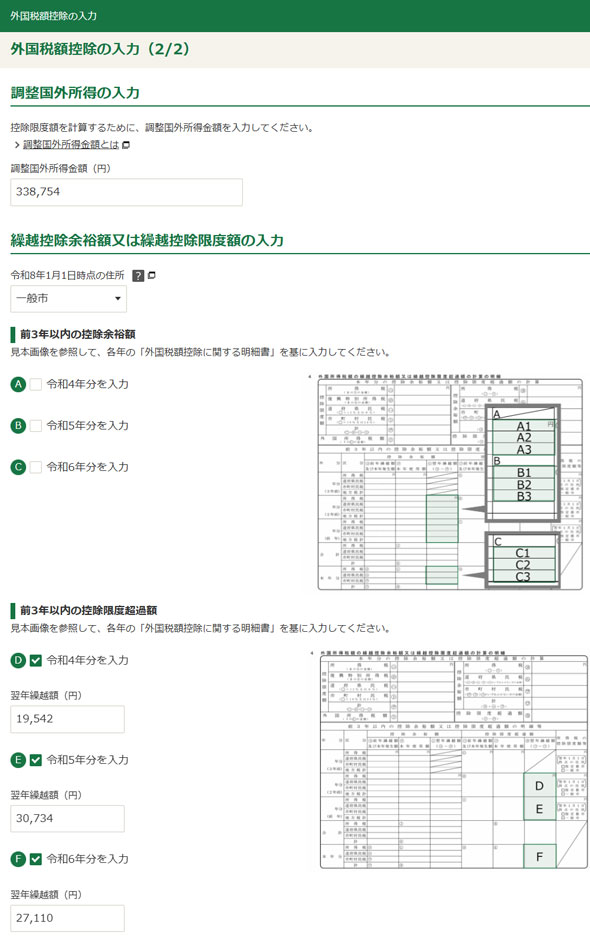

「外国税額控除の入力(2/2)」記入内容

外国税額控除の2ページ目です。

私が入力した内容は、こちら

では、順番に私が記入した内容を説明します。

「外国税額控除の入力(2/2)」について記入した内容は、次のとおりです。

| 記入欄 | 記入内容 | 説明 |

| 調整国外所得金額(円) | 338,754円 | 「外国税額控除の入力(1/2)」の「相手国での課税標準」の合計 |

| 令和8年1月1日時点の住所 | 一般市 | 当時の住所は、政令指定都市ではない市町村 |

| 前3年以内の控除余裕額 | (未記入) | 過去の確定申告で提出した外国税額控除に関する明細書の「4 外国所得税額の繰越控除余裕額又は繰越控除限度超過額の計算の明細」の「(レ)翌年繰越額」に記載がないため。 |

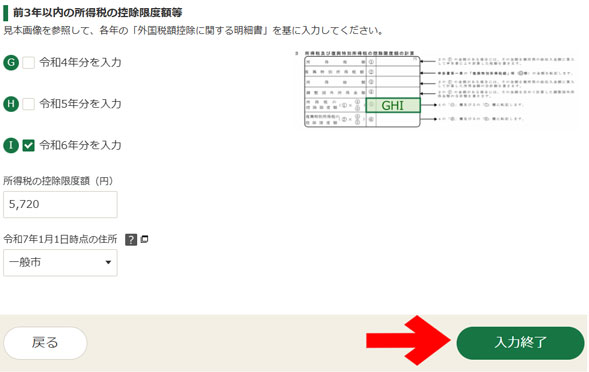

| 前3年以内の控除限度超過額の計算 | Dは19,542円、 Eは30,734円、 Fは27,110円 | 過去の確定申告で提出した外国税額控除に関する明細書のうち、「4 外国所得税額の繰越控除余裕額又は繰越控除限度超過額の計算の明細」の「(ネ)翌年繰越額」に記載があったため。 |

| 前3年以内の所得税の控除限度額等 | Iは5,720円、 令和7年1月1日現在の住所は一般市 | 過去の確定申告で提出した外国税額控除に関する明細書の「3 所得税及び復興特別所得税の控除限度額の計算」の「所得税の控除限度額⑤」に記載がないため。 |

ここまで入力したら、右下の「入力終了」をクリックして終了です。

外国税額控除の申告方法の参考資料

外国税額控除については、こちらの税理士さんの動画を参考にしました。

まとめて申告していいか分からなかったから、参考になったよ。

配当の受取日ごとに書かなければいけないと思ってしまったから、この動画を見ておいてよかったよ。

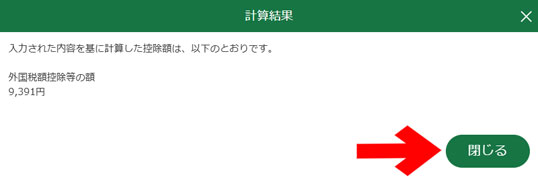

計算結果の確認

外国税額控除等の欄を確認し、「閉じる」をクリックして終了です。

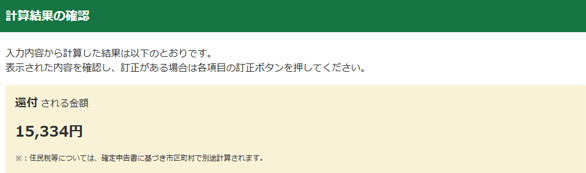

所得税の計算結果確認

控除入力が全て終了したら、「次へ」をクリック

では、最後の所得税の計算結果の確認です。確認したら、右下の「次へ」をクリックしてください。

還付方法等の入力に移ります。私は、公金受取口座を選択しました。

入力が終わったら、「次へ」をクリック

随分入力したから、その下の「ここまでの入力内容を保存する」で一度データを保存しておくといいかもよ?

住民税等

次は、住民税等の入力です。思わず素通りしてしまいそうですが、重要な項目なので注意してください。

↑の「住民税の徴収方法」で、給与、公的年金等以外の所得に係る住民税の徴収方法を選ぶことができます。

これの何が重要かというと、ここで「自分で納付」を選べば、副業収入又は株式等の譲渡所得若しくは配当所得については、職場に届く住民税の決定通知に含まれず、その分だけ自宅に納税の案内が届くということなのです。つまり、職場に副業収入又は株式等の譲渡所得若しくは配当所得がバレないということです。

もし人事担当にこれらの収入等を知られたくないのであれば、ここで選んでおきましょう。

人事担当の人たちって、そういうの、気にする?

私が人事担当だったときは、気にしませんでしたね。

最後に必要事項の記入と申告内容の確認

ここから先は、申告に当たって必要な個人情報、マイナンバー、提出年月日等を入力します。

画像の案内がなくとも問題なく進むはずですね。

進んだ先で、提出される確定申告書の帳票をダウンロードすることができます。そこで最終確認をしましょう。

最終確認に当たっては、次の点に注意しましょう。

計算結果については、ひたすら見るしかありませんので、注意点については省略します。

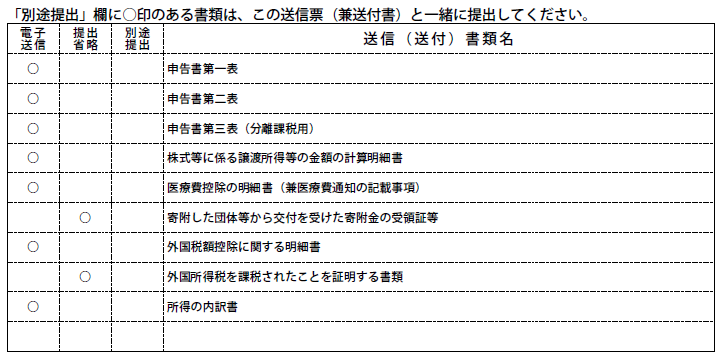

提出書類については、1ページ目「令和07年分の申告書等送信票(兼送付書)」に表示されます。ここで「別途提出」に〇があると、この帳票の1ページ目と「別途提出」とされた書類を郵送又は税務署への直接提出が必要になります。

主な注意点は、以上です。後は、控えを保存しつつ、送信してください。

なお、確定申告の期間中は、何度でも提出し直すことができます。

計算結果の最終確認は、しっかりね。「入力したつもりなのに表示されていない」ってこともあるよ。

過去の確定申告書を送れてしまうことがあったので、読み込む保存データに注意

現在の国税庁Webサイトの確定申告特集コーナーは、過去の保存データを読み込んで今年の確定申告として送信することはできませんが、当時、確定申告書等作成コーナーで過去の保存データを読み込んで送信することができたことがあります。もちろん送信される確定申告書の中身は、やはり過去のデータです。

え!?そんなことできるの!?

そう。当時はできてしまったんだよ・・・。

私は、令和4年分の確定申告書等作成コーナーに、令和3年分の保存データで読み込んで間違えて送信してしまいました。送信データの帳票を見ると、やはり「令和3年分」と書かれていました。

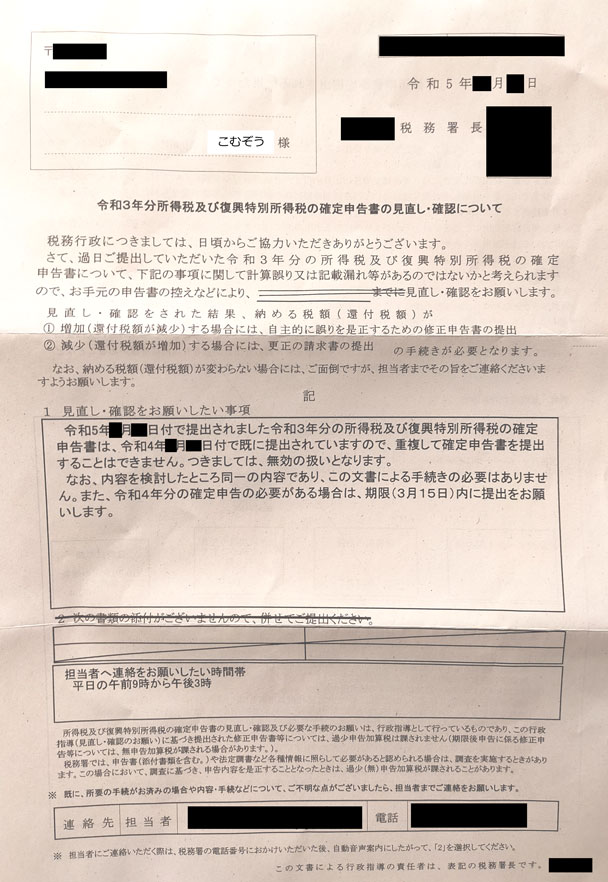

しばらく経つと、税務署からこのような通知を頂きました。

現在はこのようなことがないようになっているかもしれませんが、過去の保存データでそのまま送ることができたことがありますので、読み込むデータには十分御注意ください。

でも、ややこしい手続にならなくてよかったね。

そうだな。少し焦ったよ。

どうしても難しければ、税理士に相談

税の申告は、副業(兼業)をしたりなると、どうするのがいいのかよく分かりません。

「調べてもそう簡単に答えが出てこない。」

「難しくてよく分からない。」

といったことは、やはり起きてしまいます。

そんなときは、専門家の力を借りるべきです。

お金をかけたくないので税務署に問い合わせるのが一番いいのですが、電話に出てくれた人によっては、そんなはずはないと思わされる対応をされることがあります。

税務署の対応は、対応してくれた職員によってばらつきがある。

私の場合は、住宅借入金等特別控除(いわゆる住宅ローン控除)の確定申告について、よく分からずに申告してしまったから修正申告をしようと思って電話したのに「もう修正申告はできない。」と断られました。後で税務担当職員に聞いたら「修正申告はできる」と言われました。ほかにも、他の人が税務署の職員に聞くと、回答がその税務署の職員によって様々だったりして、結局何が正しかったか分からないことがあります。

税務署で欲しい回答がもらえなかった場合その他どうしても分からない場合は、是非税理士に相談してみましょう。今後の節税対策であれば必要な費用ですし、そもそもそこに時間をかけているのはもったいないと思います。

私の住宅借入金等特別控除のように、分からないまま進めて通常より多くの税金を払ってしまうより、税理士に費用を支払って節税する方がいい結果を得られるかもしれません。

税金は、何かと難しいです。一般的なルールは見つかっても、自分の事例でどうかというと当てはまるか判断できないことが結構あります。

もしいい税理士を知らない場合は、税理士ドットコムを利用しましょう。何度でも無料で税理士を紹介してもらえます。

リベラルアーツ大学の両学長もおすすめです。

こちらの動画では、よい税理士の見分け方と探し方を解説しつつ、税理士の探す手段の一つとして税理士ドットコムを紹介しています。よければ御覧ください。

トータルで得することが大事です。

いくらぐらい税理士に費用を支払うか(その費用は、相場に見合うものか)、自分のニーズに応えられるかという点も含めて相談してみましょう!

皆さんは、後悔のない選択を!

コメント