ブログ「公務員ってどうなの?」のこむぞうです。

ここでは、年末調整の申告書のうち扶養控除等申告書の書き方について、約10年以上人事給与担当として年末調整に携わった私が一般職の地方公務員の給与等を基準に説明します。

公務員基準で説明しますが、ごく普通の会社員も参考になると思います。どうぞ御覧ください。

「そもそも年末調整って何?」という人は、こっちの記事を見てね。

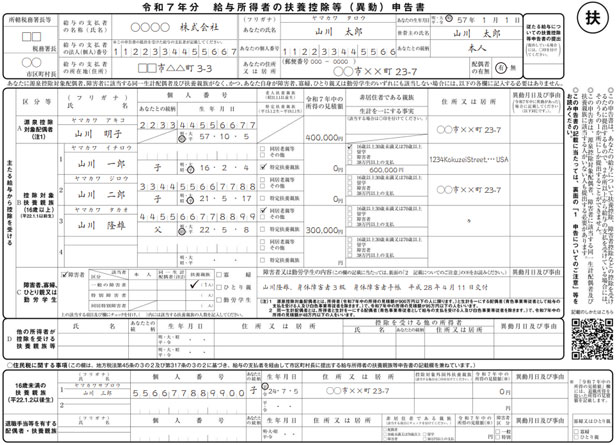

扶養控除等申告書とは、これのことですね。

扶養控除等申告書は、名前からすると家族を扶養している人だけが提出するものと思ってしまいそうですが、年末調整をする人は、全員提出する申告書です。

若い人の場合は、上の部分(氏名、個人番号、住所、生年月日、世帯主の氏名とその続柄及び配偶者の有無)だけを記入して提出することになるかもしれないけど、必ず提出してね。

さて、それでは具体的に申告書の記入方法に移ります。

この申告書を提出すると、下の所得税の計算方法のうち、所得控除額の合計額(次の図の【B】)に反映されるよ。

所得控除額の合計額が増えると、税率をかけることになる課税給与所得【C】が抑えられます。

まず気を付けたい点は、次のとおりです。

今回の年末調整で使われる扶養控除等申告書は、昨年に提出したものを使うの。扶養親族が変わったりしたら提出済みの扶養控除等申告書を修正してね。

特に申告者が気づかないうちに扶養親族が収入要件を超えていることがあります。そのため、私の知っている限りだと税法上の扶養親族から外して所得税を再計算することになる事例が毎年あります。結果、所得税の追加徴収を受けることになりますので、よく確認しましょう。

ちなみに、こむぞうさんが言っているこの再計算は、当初からその扶養親族を税法上の扶養親族としない申告扱いにするというだけで、余計に税金を納める罰という意味ではないから、誤解しないでね。

さて、では各項目でよくある箇所を説明していきます。 令和7年分の扶養控除等申告書で説明していきますが、令和8年分の扶養控除等申告書も同様なので、そのように記載してください。

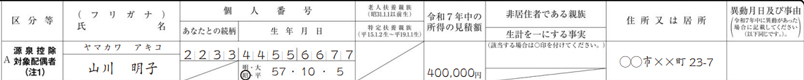

A 源泉控除対象配偶者

まずはこの欄の説明ですね。

配偶者(夫や妻のことです。)が条件に該当する場合、最大48万円の配偶者控除又は配偶者特別控除を受けられます。

48万円の控除というのは、上の所得税の計算式でいうと【B】に当たるところで、給与所得から差し引いて計算できるので所得税が抑えられるということです。

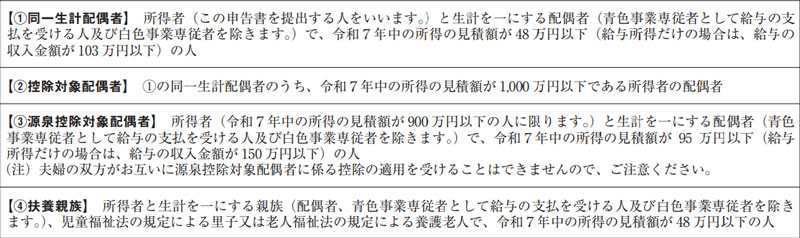

そして、源泉控除対象配偶者に当たる条件というのは、こちらの扶養控除等申告書の裏面に書かれています。

つまり、配偶者の所得が95万円(給与収入だけの場合なら年間給与収入160万円)以下の場合に該当します。

なお、申告者自身の所得が900万円(給与収入だけの場合なら年間給与収入1,095万円)以下の場合に限ります。

配偶者控除及び配偶者特別控除については、別の記事で説明する基礎控除申告書兼配偶者控除等申告書兼特定親族特別控除申告書兼所得金額調整控除申告書に関係することですので、そちらを御覧ください。

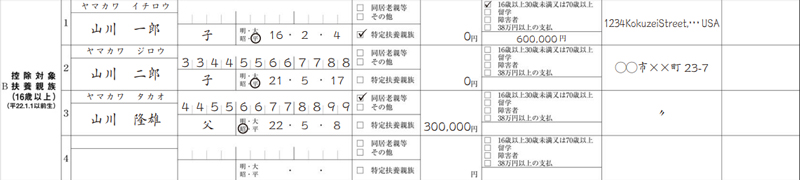

B 控除対象扶養親族

次に控除対象扶養親族です。

控除対象扶養親族がいると、一人当たり38万円(さらに、特定扶養親族なら+25万円、老人扶養親族なら+10万円、同居老親等なら+20万円)の控除が受けられます。

要するに、それぞれの区分ごとの控除額は、次のとおりです。

「特定扶養親族」、「老人扶養親族」及び「同居老親等」については、後述します。

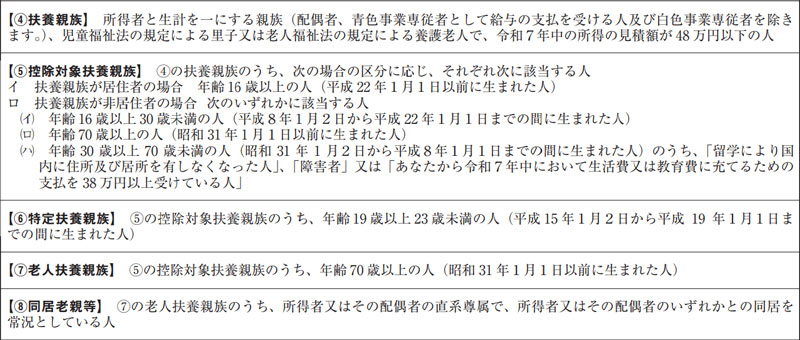

該当する条件は、こちら

所得の額等は、法改正で改正されていますが、扶養親族の所得58万円以下が対象です。

ちなみに所得58万円というのは、次の場合です。

給与所得は、年間給与収入65万1,000円以上190万円未満ならその給与収入から65万円を引けば算出されるよ(ちなみに65万1,000円未満の年間給与収入は、給与所得0円)。

年金の所得は、雑所得。原稿料、印税、講演料等の他の所得に該当しない所得の一部になるよ。計算方法は、国税庁タックスアンサー「公的年金等の課税関係」を見てね!

ちなみに遺族厚生年金又は遺族基礎年金は、非課税所得なのでどんな所得にも入りません。つまり、遺族厚生年金又は遺族基礎年金しか収入がないという人は、所得0円です(国税庁タックスアンサー「非課税所得(遺族厚生年金)と扶養控除」)。

控除対象扶養親族に該当することが分かったら、次のいずれかに分類して扶養控除等申告書にチェックしましょう。

控除対象扶養親族の縮小(令和5年1月から)

令和5年1月から控除対象扶養親族の範囲が縮小されました。

国内に居住していない人のうち、30歳以上70歳未満の人については、次のいずれかに該当する必要があります。

老人扶養親族になることってある?

多くの場合同居しているから同居老親等になることが多いね。

C 障害者、寡婦、ひとり親又は勤労学生

この欄では、次に該当する場合に記入します。

障害者

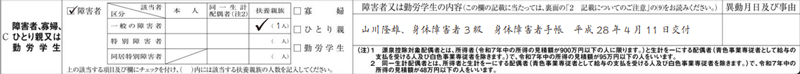

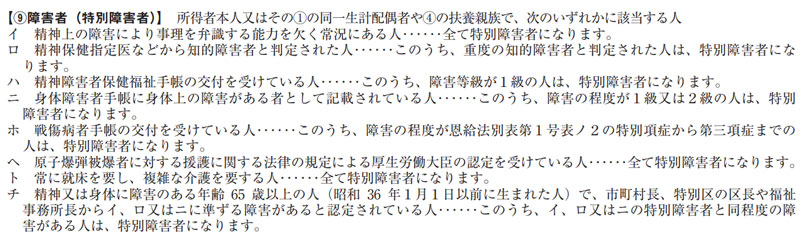

障害者は、「一般の障害者」と「特別障害者」(同居している場合は、「同居特別障害者」)に分類されます。

控除額は、控除対象扶養親族の控除額38万円に、一般の障害者なら+27万円、特別障害者なら+40万円、同居特別障害者なら+75万円です。つまり、控除額は、次のようになります。

「一般の障害者」と「特別障害者」のいずれとなるかについては、こちら

令和7年分 給与所得者の扶養控除等(異動)申告書(裏面)

イの「精神上の障害により事理を弁識する能力を欠く常況にある人」の補足

イに記載されている「精神上の障害により事理を弁識する能力を欠く常況にある人」とは、精神上の障害のため物事のよしあしが区別することができなかったり、できるとしてもそれによって行動することができない状態をいいます。基本的に医師の診断書で証明されます(年末調整の添付書類としては不要です。)。

療育手帳を持っている人は、重度(判定A)の場合は、特別障害者になります(国税庁Webサイトタックスアンサー)。

記入の際は、「障害者又は勤労学生の内容」欄に次の内容を忘れずに記入しましょう。

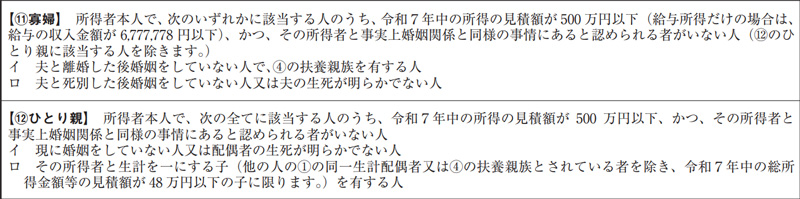

寡婦又はひとり親

該当する条件は、次のとおりです。

最低でも所得500万円(給与収入だけの場合なら年間給与収入6,777,778円)以下という条件が必要です。

また、ひとり親控除の条件となる子の所得は、法改正により上の表とは異なりますが、所得58万円(給与収入だけの場合なら、年間給与収入123万円)以下という条件が必要となります。

ほかは、離婚経緯、扶養親族の有無等ですね。

余談ですが、扶養控除等申告書の右上に「配偶者の有無」欄があるのですが、ここで「無」とする既婚者がいます。

まさか人事給与担当に離婚を報告していないのかと思いドキドキしながら確認をすると、

「配偶者が夫(妻)のことだと思わなかった。」

という回答でした。

・・・調べてほしい。

控除額は、次のとおりとなります。

勤労学生

こちらは紹介だけです。公務員でここに該当する年末調整をすることはほぼありません。

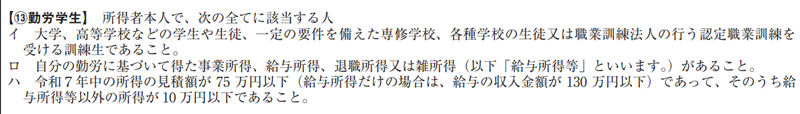

一応該当する条件を次のとおり御紹介します。

所得は、法改正により上の表とは異なりますが、所得85万円(給与収入だけの場合なら、年間給与収入150万円)以下という条件が必要となります。

他の所得

もし本年中(今年であれば令和7年1月1日から同年12月31日まで)に年末調整をする職場以外で給与収入があったら、源泉徴収票を令和7年の扶養控除等申告書の裏面に貼り付けましょう。人事給与担当者がその年末調整をする職場以外の給与収入等の情報を一緒にして年末調整の計算をすることができます。

その他参考

もっと詳しい説明が欲しいという人は、国税庁Webサイトで「年末調整がよくわかるページ」が開設されていますのでそちらを御覧ください。

| また、国税庁で「ふたば」という自動で税務相談ができるチャットボットがあるようです。 |  |

ふたばさんに質問したいことをどう伝えたらいいかが少し難しい・・・。

そのほか、前述の記事でも引用している次の冊子が国税庁から発行されていますので、ダウンロードして読んでみてください。

分厚いね。人事給与担当者向け?

申告者向けの説明資料かもね。私自身が申告する場合でもいろいろ悩みが解決されたよ。

おまけ「どうしても分からないなら税理士相談」

さて、簡単に扶養控除等申告書の書き方について説明しましたが、いかがでしょうか?

もしどうしても分からないという場合は、人事給与担当や管轄の税務署に相談しましょう。

税の申告は難しいので、詳しい人の力を借りるのが最もいいです。

しかし、人事給与担当や税務署でも納得のいかない回答だったりすることがありますので、そういった場合は、こちらの記事でもおすすめしていますが、是非税理士に相談してみましょう。

トータルで得することが大事です。今後の節税対策であれば、必要な費用だと思います。

もしいい税理士を知らない場合は、税理士ドットコムを利用しましょう。何度でも無料で税理士を紹介してもらえます。

いくらぐらい税理士に費用を支払うか(その費用は、相場に見合うものか)、自分のニーズに応えられるかという点も含めて相談してみましょう!

後悔のない選択をしてね!

コメント