ブログ「公務員ってどうなの?」のこむぞうです。

ここでは、年末調整の申告書のうち基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書について、約10年以上人事給与担当として年末調整に携わった私が一般職の地方公務員の給与等を基準に説明します。

公務員基準で説明しますが、ごく普通の会社員も参考になると思います。どうぞ御覧ください。

「そもそも年末調整って何?」という人は、こっちの記事を見てね。

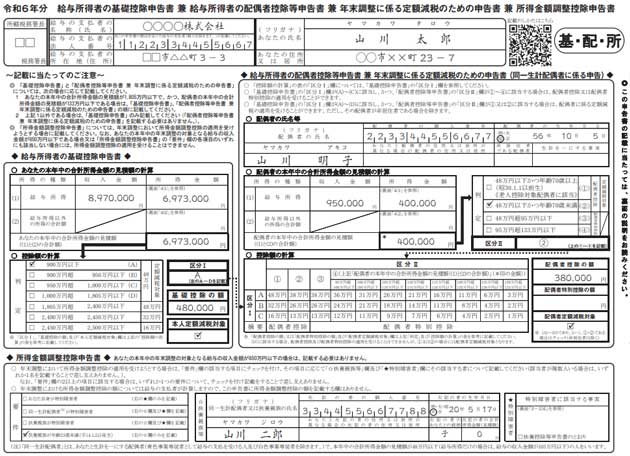

基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書とは、この申告書のことです。

この申告書(正確にいうと給与所得者の基礎控除申告書の部分だけ)は、必ず提出しなければならないものです。忘れずに提出しましょう。

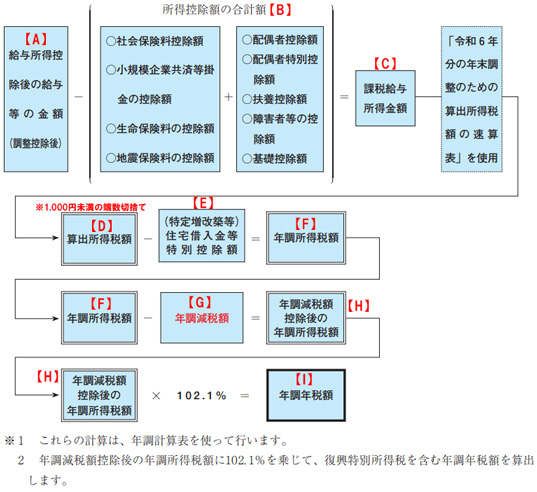

この申告書を提出すると、所得税の計算方法のうち、所得控除額の合計額(次の図の【B】)に反映されるよ。

所得控除額の合計額が増えると、税率をかけることになる課税給与所得【C】が抑えられます。

さて、この申告書。長い名称ですが、次の4つの様式が「兼」で結ばれて一つになっています。

- 給与所得者の基礎控除申告書

- 給与所得者の配偶者控除等申告書

- 年末調整に係る定額減税のための申告書令和6年分新様式

- 所得金額調整控除申告書

よく見ると、左に給与所得者の基礎控除申告書(年末調整に係る定額減税のための申告書を含む。)、右に給与所得者の配偶者控除等申告書(年末調整に係る定額減税のための申告書を含む。)、下に所得金額調整控除申告書の欄となっているんだよね。

順に説明します。

基礎控除申告書(年末調整に係る定額減税のための申告書を含む。)

年末調整は、かつて行うだけで所得税計算の元となる給与所得から基礎控除38万円を控除して計算することとなっていました。

基礎控除自体は今でもありますが、38万円から給与所得に応じた基礎控除となる改正(給与所得に応じて上限48万円の控除額)をするのと同時に、今まで必要なかった基礎控除のための申告書が必要となりました。

さらに、今年については定額減税もあるので、忘れずにチェックをしてね!

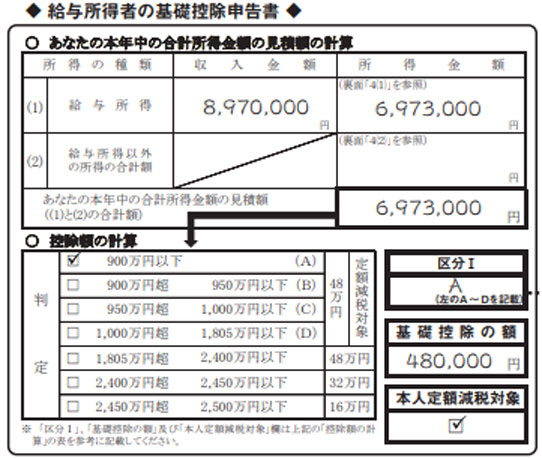

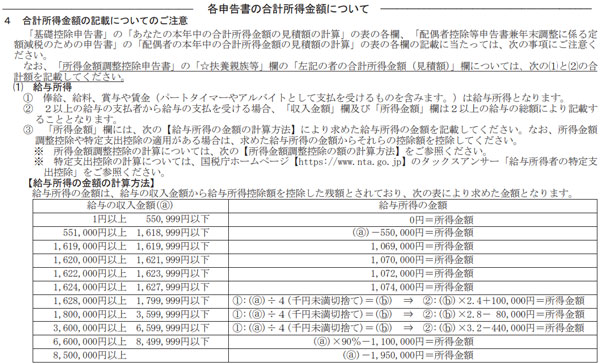

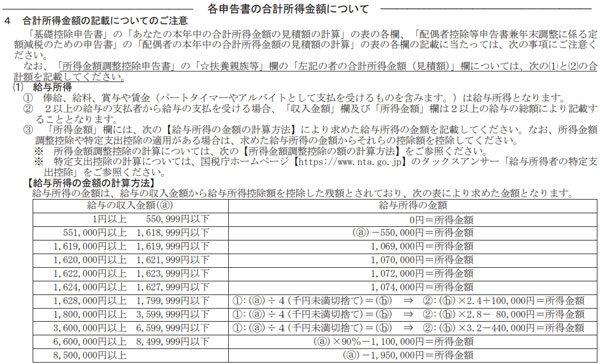

上の「あなたの本年中の合計所得金額の見積額の計算」欄に自分で令和6年中の収入金額を見積もって、収入金額を書いたら裏面の「給与所得の金額の計算方法」の表で給与所得を算出しましょう。

計算が不安なら、「年末調整のしかた」の「令和6年分の年末調整等のための給与所得控除後の給与等の金額の表」で確認するか、 国税庁WEBサイトの専用ページで給与収入を入力すると自動で計算されるから、使ってみてね。

(この計算を間違えて提出する職員が本当に多いので、国税庁WEBサイトの専用ページを使った方がいいかもしれません。)。

基礎控除申告書に従って次のように欄を埋めていけば、完成です。

- ステップ1

- ステップ2「控除額の計算」欄に給与所得がどの範囲かチェック

上の例では、「900万円以下」

- ステップ3「控除額の計算」欄で給与所得がどの範囲かチェックしたら、その右の「区分Ⅰ」欄を記入

上の例では、「A」

- ステップ4「控除額の計算」欄で給与所得がどの範囲かチェックしたら、その右に基礎控除の額の表示があるので、「基礎控除の額」欄にその基礎控除の額を記入

上の例では、480,000円

- ステップ5「本人定額減税」欄は、「控除額の計算」欄でAからDまでにチェックがされている場合は、「本人定額減税対象」欄にチェック

上の例では、「控除額の計算」欄で「A」にチェックを入れているため、「本人定額減税対象」欄にもチェック

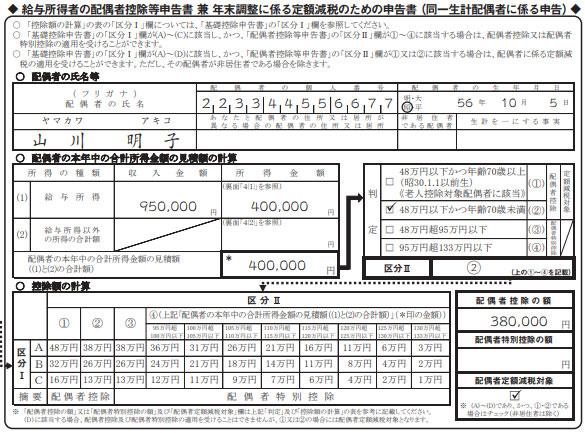

配偶者控除等申告書(年末調整に係る定額減税のための申告書を含む。)

次は、給与所得者の配偶者控除等申告書です。

配偶者控除又は配偶者特別控除を受けるために必要な申告です。次に該当するときは、いずれの所得控除も受けられないため、配偶者控除等申告書の提出は、必要ありません。

- 申告者の合計所得金額が1,000万円(給与収入だけの場合なら、年間給与収入1,195万円。もし所得金額調整控除の適用があるなら1,210万円)を超える場合

- 配偶者の給与収入201万6,000円以上の場合

- 65歳以上の配偶者の年金243万円を超える場合

- 65歳未満の配偶者の年金108万円以下の場合又は214万円を超える場合

配偶者控除と配偶者特別控除は、それぞれ別の制度だけど、深く考えずに「配偶者を扶養していることで受けられる控除」とまとめて考えてしまって問題ないよ。

なお、これを出すときは、扶養控除等申告書の「A 源泉控除対象配偶者」に記入が必要かもしれませんので、扶養控除等申告書もよく確認しましょう。

さて、配偶者控除等申告書の作成手順は、次のとおりとなります。

- ステップ1「配偶者の氏名」欄、「配偶者の個人番号」欄、「配偶者の生年月日」欄、「あなたと配偶者の住所又は居所が異なる場合の配偶者の住所又は居所」欄及び「非居住者である配偶者」欄を記入

もし「非居住者である配偶者」欄に「〇」と記入するなら「生計を一にする事実」欄に送金金額等も記入

- ステップ2

- ステップ3「配偶者の本年中の合計所得金額の見積額」と配偶者の年齢から「判定」欄のどれになるかチェック

上の例では、「48万円以下かつ年齢70歳未満」

- ステップ4「区分Ⅱ」欄に「判定」欄の番号を記入

上の例では、「②」

- ステップ5「控除額の計算」欄で、さっきの「判定」欄の番号と基礎控除申告書で算出した「区分Ⅰ」(上の基礎控除申告書の例では、「A」)の交差する金額を「配偶者控除の額」欄又は「配偶者特別控除の額」欄に記入

上の例では、「配偶者控除の額」欄に380,000円(「判定」欄の番号が①又は②であれば配偶者控除、これらの番号以外の番号であれば配偶者特別控除)

- ステップ6基礎控除申告書の「控除額の計算」欄でAからDまでのいずれかにチェックがされている場合で、①又は②のいずれかになる場合は、「配偶者定額減税対象」欄にチェック

上の基礎控除申告書の例では「A」で、上の例では②なので、「配偶者定額減税対象」欄にチェックをする。

計算が不安であれば、「年末調整のしかた」の「令和6年分の年末調整等のための給与所得控除後の給与等の金額の表」で確認するか、 国税庁WEBサイトの専用ページで給与収入を入力すると自動で計算されるから、使ってみてね。

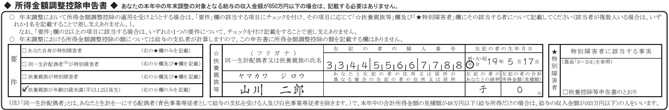

所得金額調整控除申告書

所得金額調整控除申告書は、年間給与収入が850万円を超える場合で次のいずれかに該当するときに記入します。

以上の条件に該当する場合、次の金額を給与所得から控除することができます。

所得金額調整控除額

=(申告者の年間給与収入金額ー850万円)×10%(上限15万円)

※申告者の年間給与収入金額は、1,000万円を超える場合は、1,000万円

所得金額調整控除申告書の作成手順は、難しい部分はないので省略!

その他参考

もっと詳しい説明が欲しいという人は、国税庁Webサイトで「年末調整がよくわかるページ」が開設されていますのでそちらを御覧ください。

| また、国税庁で「ふたば」という自動で税務相談ができるチャットボットがあるようです。 |  |

ふたばさんに質問したいことをどう伝えたらいいかが少し難しい・・・。

そのほか、前述の記事でも引用している次の冊子が国税庁から発行されていますので、ダウンロードして読んでみてください。

分厚いね。人事給与担当者向け?

申告者向けの説明資料かもね。私自身が申告する場合でもいろいろ悩みが解決されたよ。

おまけ「どうしても分からないなら税理士相談」

さて、簡単に基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書の書き方について説明しましたが、いかがでしょうか?

もしどうしても分からないという場合は、人事給与担当や管轄の税務署に相談しましょう。

税の申告は難しいので、詳しい人の力を借りるのが最もいいです。

しかし、人事給与担当や税務署でも納得のいかない回答だったりすることがありますので、そういった場合は、こちらの記事でもおすすめしていますが、是非税理士に相談してみましょう。

トータルで得することが大事です。今後の節税対策であれば、必要な費用だと思います。

もしいい税理士を知らない場合は、税理士ドットコムを利用しましょう。何度でも無料で税理士を紹介してもらえます。

いくらぐらい税理士に費用を支払うか(その費用は、相場に見合うものか)、自分のニーズに応えられるかという点も含めて相談してみましょう!

後悔のない選択をしてね!

コメント