ブログ「公務員ってどうなの?」のこむぞうです。

ここでは、年末調整の申告書のうち保険料控除申告書について、 約10年以上人事給与担当として年末調整に携わった私が一般職の地方公務員の給与等を基準に説明します。

公務員基準で説明しますが、ごく普通の会社員も参考になると思います。どうぞ御覧ください。

「そもそも年末調整って何?」という人は、こっちの記事を見てね。

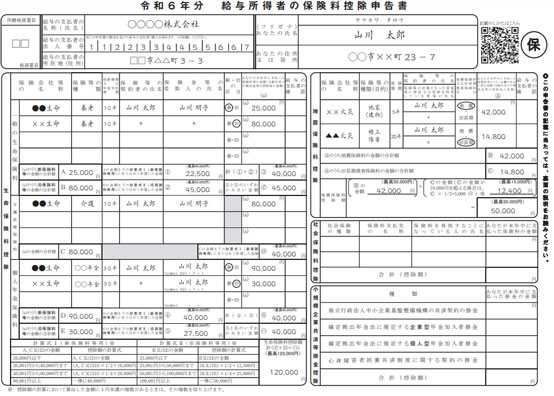

保険料控除申告書とは、この申告書のことです。

では、年末調整で最も活用しやすい給与所得者の保険料控除申告書について説明します。

この申告書を提出すると、所得税の計算方法のうち、所得控除額の合計額(次の図の【B】)に反映されるよ。

この所得控除額の合計額が増えると、税率をかけることになる課税給与所得【C】が抑えられます。

保険料控除申告書は、次の保険料等がある場合に提出することで控除を受けられます。

では、それぞれ説明します。

一般の生命保険料

まずは一般の生命保険料です。

この保険料は、必ず証明書の添付が必要です。

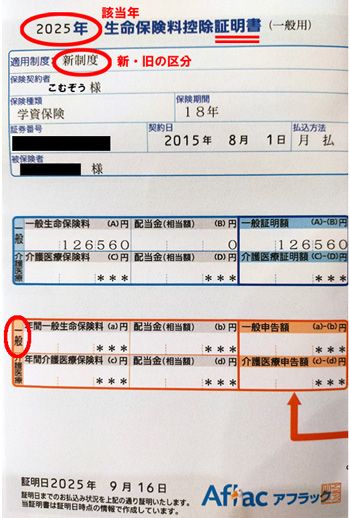

こういう証明書ですね。

保険料控除申告書には、保険料控除証明書から次の内容を確認します。

以上のとおり生命保険料控除証明書で確認できたら、いよいよ保険料控除申告書に記入します。

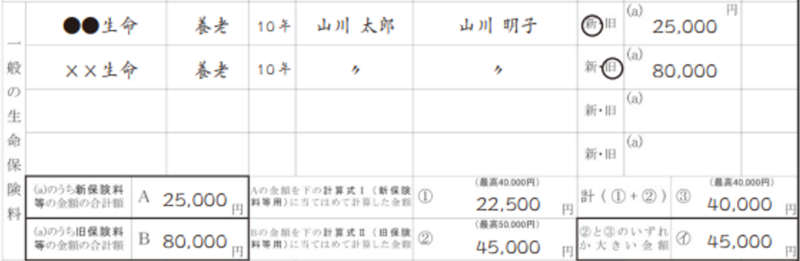

上の生命保険料控除証明書の例なら次のように「一般の生命保険料」欄に記入します。

| 保険料控除申告書の欄 | 記入内容 | 注意事項 |

| 新・旧の区分欄 | 「新」に〇 | 生命保険料控除証明書で確認 |

| (a)欄 | 126,560円 | 生命保険料控除証明書のうち、年内に支払う見込み額を記入。なお、還付された場合は、その還付額を含めないこと。 |

| A欄 | 126,560円 | (a)のうち「新」の合計額。「新」なのでBではなくAに記入 |

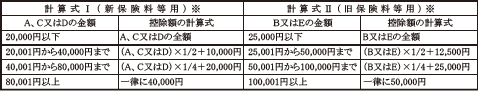

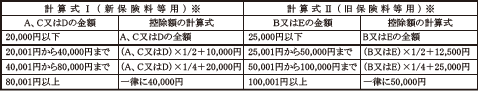

| ①欄 | 40,000円 | 保険料控除申告書の下部の計算式Ⅰで導き出された額を記入 |

| ③欄 | 40,000円 | ①欄と②欄の合計。上の例では①欄しかないので①欄のみ記入 |

| ㋑欄 | 40,000円 | ②欄と③欄のいずれか多い方。上の例では③欄しかないので③欄のみ記入 |

ちなみに「生命保険料控除」欄には、「保険会社等の名称」、「保険等の種類」、「保険期間又は年金支払期間」、「保険等の契約者の氏名」及び「保険金等の受取人」の5つの記入項目がありますが、手続を進める上で活用することがありません。したがって、私の所属団体でのチェックでは、空欄でもそのままにしています。

記載できたら、生命保険料控除証明書は、保険料控除申告書の裏面に記入内容がよく見えるように貼り付けましょう。

そういえば、医療保険で大金を払っている人って結構いるよね。

ああ。地方公務員でもいるよ。しかし、医療費が共済組合の給付制度により抑えられるからそもそも医療保険がいらないこともある。この年末調整を切っ掛けに、誰もが見直しを検討した方がいいと思う。

介護医療保険料

次に介護医療保険料です。

この保険料は、必ず証明書の添付が必要です。

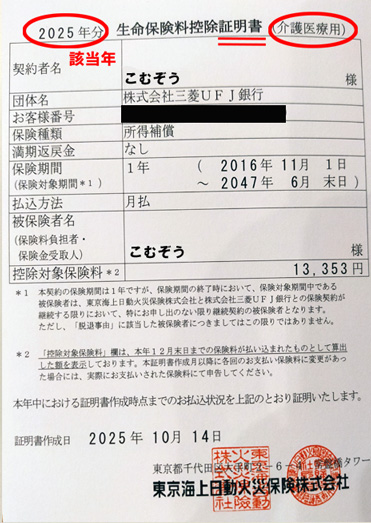

こういう証明書ですね。

保険料控除申告書には、生命保険料控除証明書から一般の生命保険料と同様に次の内容を確認します。

以上のとおり生命保険料控除証明書で確認できたら、いよいよ保険料控除申告書に記入します。

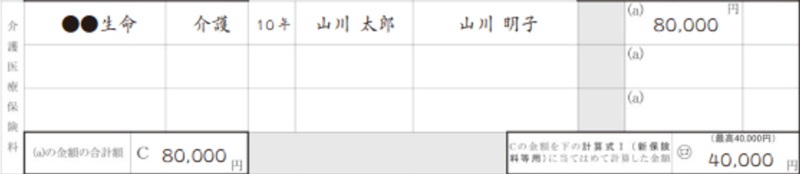

上の生命保険料控除証明書の例なら次のように「介護医療保険料」欄に記入します。

| 保険料控除申告書の欄 | 記入内容 | 注意事項 |

| (a)欄 | 13,353円 | 生命保険料控除証明書のうち、年内に支払う見込み額を記入。なお、還付された場合は、その還付額を含めないこと。 |

| C欄 | 13,353円 | (a)の合計額 |

| ㋺欄 | 13,353円 | 保険料控除申告書の下部の計算式Ⅰで導き出された額を記入 |

「一般の生命保険料」欄と同様に、私の所属団体では「保険会社等の名称」、「保険等の種類」、「保険期間又は年金支払期間」、「保険等の契約者の氏名」及び「保険金等の受取人」の5つの記入項目を空欄でもOKにしています。

記載できたら、生命保険料控除証明書は、保険料控除申告書の裏面に記入内容がよく見えるように貼り付けましょう。

個人年金保険料

最後に個人年金保険料です。

この保険料は、必ず証明書の添付が必要です。

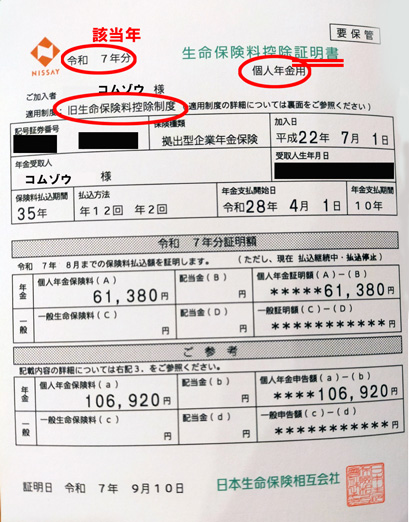

こういう証明書ですね。

保険料控除申告書には、生命保険料控除証明書から一般の生命保険料と同様に次の内容を確認します。

なお、年金方式の生命保険を個人年金と誤解する申告があったりしますが、年末調整で申告する個人年金かどうかは生命保険料控除証明書に「個人年金」と明示されているかどうかによります。御注意ください。

以上のとおり生命保険料控除証明書で確認できたら、いよいよ保険料控除申告書に記入します。

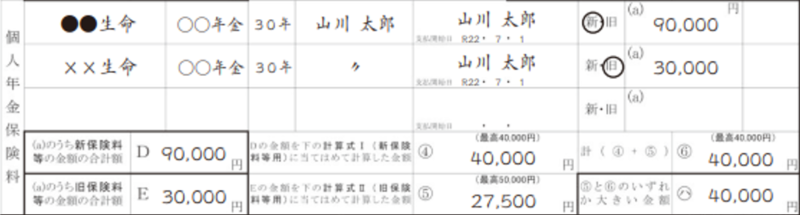

上の生命保険料控除証明書の例なら次のように「個人年金保険料」欄に記入します。

| 保険料控除申告書の欄 | 記入内容 | 注意事項 |

| 新・旧の区分欄 | 旧 | 生命保険料控除証明書で確認 |

| (a)欄 | 106,920円 | 生命保険料控除証明書のうち、年内に支払う見込み額を記入。なお、還付された場合は、その還付額を含めないこと。 |

| D欄 | (a)のうち「新」の合計額 | |

| E欄 | 106,920円 | (a)のうち「旧」の合計額 |

| ④欄 | D欄のうち、保険料控除申告書の下部の計算式Ⅰで導き出された額を記入 | |

| ⑤欄 | 50,000円 | E欄のうち、保険料控除申告書の下部の計算式Ⅱで導き出された額を記入 |

| ⑥欄 | 50,000円 | ④欄と⑤欄の合計 |

| ㋩欄 | 50,000円 | ⑤欄と⑥欄のいずれか多い方 |

「一般の生命保険料」欄と同様に、私の所属団体では「保険会社等の名称」、「保険等の種類」、「保険期間又は年金支払期間」、「保険等の契約者の氏名」及び「保険金等の受取人」の5つの記入項目を空欄でもOKにしています。

記載できたら、生命保険料控除証明書は、保険料控除申告書の裏面に記入内容がよく見えるように貼り付けましょう。

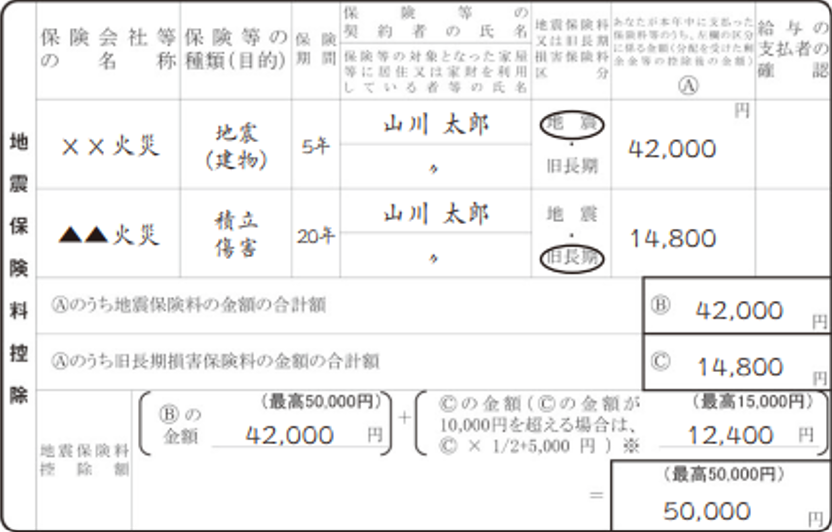

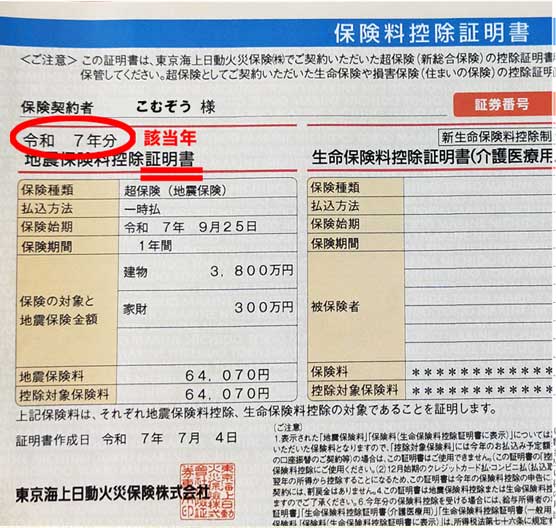

地震保険料

地震保険料です。

この保険料は、必ず証明書の添付が必要です。

こういう証明書ですね。

「地震保険料控除証明書が見つからない。」といった話を聞くことがありますが、ときどき保険証券に付けている保険会社があります。上の例の東京海上日動火災保険株式会社は、まさにそれです。まだ見つかっていない人は、保険証券を見てみましょう!

保険料控除申告書には、地震保険料控除証明書から次の内容を確認します。

地震保険によっては、「地震保険」と「旧長期」のどちらの金額も記載されていて、どちらか控除額が高くなるように申告するようになっている地震保険料控除証明書もあります(JAあいち三河等)。その場合は、地震保険料控除証明書に注意書きがありますので、もし「地震保険」と「旧長期」の両方が記載されていたら御注意ください。

以上のとおり地震保険料控除証明書で確認できたら、いよいよ保険料控除申告書に記入します。

上の地震保険料控除証明書の例なら次のように「地震保険料控除」欄に記入します。

| 保険料控除申告書の欄 | 記入内容 | 注意事項 |

| 地震保険料又は旧長期損害保険料区分欄 | 地震 | 地震保険料控除証明書で確認 |

| A欄 | 64,070円 | 保険料控除申告書のうち、年内に支払う見込み額を記入。なお、還付された場合は、その還付額を含めないこと。 |

| B欄 | 64,070円 | A欄の合計 |

| C欄 | 0円 | 旧長期損害保険料は、上の地震保険料控除証明書にはないため、0円 |

| 「地震保険料控除額」欄の「Bの金額」欄 | 50,000円 | 地震保険料は、上限50,000円 |

| 「地震保険料控除額」欄の合計 | 50,000円 | 「地震保険料控除額」欄のうち、「Bの金額」欄と「Cの金額」欄の合計 |

記載できたら、地震保険料控除証明書は、保険料控除申告書の裏面に記入内容がよく見えるように貼り付けましょう。

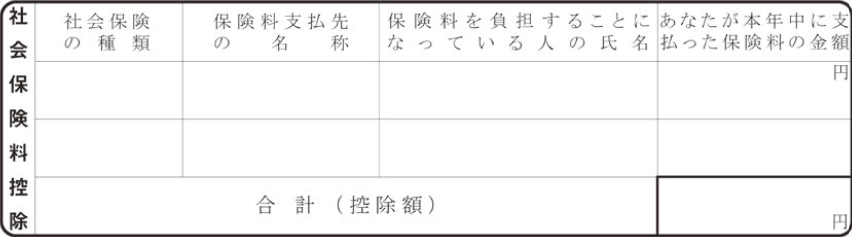

社会保険料

こちらは社会保険料です。

健康保険、雇用保険、国民健康保険、後期高齢者医療、介護保険、国民年金、国民年金基金、厚生年金保険、共済組合等の保険料等が対象となります。

ただし、給与から控除されているものは申告しなくとも人事給与担当が計算対象に含めるため、保険料控除申告書で申告する社会保険料はそれ以外のもの(主に、代わりに支払った家族の社会保険料)となります。

この保険料は、次の社会保険料のみ証明書の添付が必要です。これら以外のものは、証明書類は不要です。

証明になれば証明書でなくともいいので、領収書でもOK!

記載できたら、国民年金保険料又は国民年金基金の掛金の証明書は、保険料控除申告書の裏面に記入内容がよく見えるように貼り付けましょう。

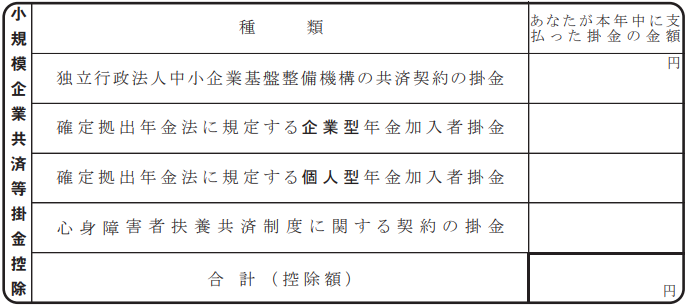

小規模企業共済等掛金(iDeCo等)

こちらは小規模企業共済等掛金です。

見慣れない名称ですが、注目すべきは「確定拠出年金法に規定する個人型年金加入者掛金」(iDeCoの掛金等)です。

私の所属団体では、ほぼiDeCoの申告のみに使われている欄です。

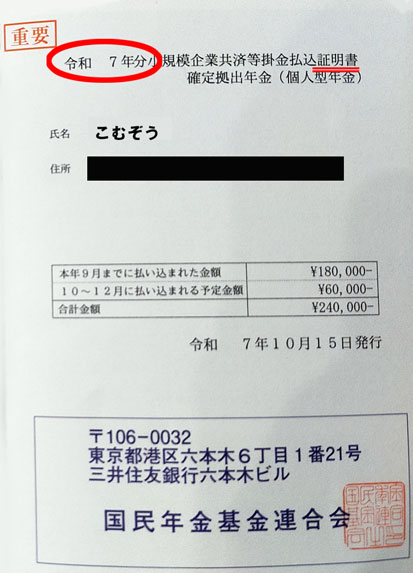

この保険料は、給与から控除されているわけではないなら必ず証明書の添付が必要です。

こういう証明書ですね。

保険料控除申告書には、次の内容を確認します。

以上のとおり小規模企業共済等掛金払込証明書で確認できたら、いよいよ保険料控除申告書に記入します。

上の小規模企業共済等掛金払込証明書の例なら次のように「小規模企業共済等掛金控除」欄に記入します。

| 保険料控除申告書の欄 | 注意事項 |

| 種類欄 | 申告内容に応じて記載(上の例では、「確定拠出年金法に規定する個人型年金加入者掛金」(iDeCo)) |

| あなたが本年中に支払った掛金の金額欄 | 保険料控除申告書のうち、年内に支払う見込み額を記入 |

| 合計(控除額)欄 | (a)のうち「新」の合計額 |

給与から控除してる場合は、保険料控除申告書への記載はいらないよ。

記載できたら、小規模企業共済等掛金払込証明書は、保険料控除申告書の裏面に記入内容がよく見えるように貼り付けましょう。

その他参考

もっと詳しい説明が欲しいという人は、国税庁Webサイトで「年末調整がよくわかるページ」が開設されていますのでそちらを御覧ください。

| また、国税庁で「ふたば」という自動で税務相談ができるチャットボットがあるようです。 |  |

ふたばさんに質問したいことをどう伝えたらいいかが少し難しい・・・。

そのほか、前述の記事でも引用している次の冊子が国税庁から発行されていますので、ダウンロードして読んでみてください。

分厚いね。人事給与担当者向け?

申告者向けの説明資料かもね。私自身が申告する場合でもいろいろ悩みが解決されたよ。

おまけ「どうしても分からないなら税理士相談」

さて、簡単に保険料控除申告書の書き方について説明しましたが、いかがでしょうか?

もしどうしても分からないという場合は、人事給与担当や管轄の税務署に相談しましょう。

税の申告は難しいので、詳しい人の力を借りるのが最もいいです。

しかし、人事給与担当や税務署でも納得のいかない回答だったりすることがありますので、そういった場合は、こちらの記事でもおすすめしていますが、是非税理士に相談してみましょう。

トータルで得することが大事です。今後の節税対策であれば、必要な費用だと思います。

もしいい税理士を知らない場合は、税理士ドットコムを利用しましょう。何度でも無料で税理士を紹介してもらえます。

いくらぐらい税理士に費用を支払うか(その費用は、相場に見合うものか)、自分のニーズに応えられるかという点も含めて相談してみましょう!

後悔のない選択をしてね!

コメント